今回は、「財務・会計 ~H25-23 デリバティブ取引(オプション取引)(3)~」について説明します。

目次

財務・会計 ~平成25年度一次試験問題一覧~

平成25年度の試験問題に関する解説は、以下のページを参照してください。

デリバティブ取引(一次試験) -リンク-

本ブログにて「デリバティブ取引(一次試験)」について説明しているページを以下に示しますのでアクセスしてみてください。

- R5-23 デリバティブ取引(為替予約)(2)

- R3-23 デリバティブ取引(オプション取引)(8)

- R2-15 デリバティブ取引(オプション取引)(7)

- R1-14 デリバティブ取引(オプション取引)(6)

- H30-14 デリバティブ取引(4)

- H30-15 デリバティブ取引(オプション取引)(5)

- H30-19 デリバティブ取引(為替予約)(1)

- H29-21 デリバティブ取引(先渡取引と先物取引)(1)

- H29-25-1 デリバティブ取引(1)

- H29-25-2 デリバティブ取引(オプション取引)(1)

- H26-22 デリバティブ取引(オプション取引)(2)

- H25-22 デリバティブ取引(2)

- H24-21 デリバティブ取引(オプション取引)(4)

- H24-22 デリバティブ取引(先渡取引と先物取引)(2)

- H23-21 デリバティブ取引(金利スワップ取引)(1)

- H22-18 デリバティブ取引(3)

デリバティブ取引(二次試験) -リンク-

本ブログにて「デリバティブ取引(二次試験)」について説明しているページを以下に示しますのでアクセスしてみてください。

デリバティブ取引の目的

材料や商品や製品の輸入や輸出を行う企業においては、為替レートの変動に伴う「為替変動リスク」の対策として「デリバティブ取引」を活用します。

「デリバティブ取引」は、為替レートの変動による損失(為替変動リスク)を回避(ヘッジ)するための手段であり、代表的な方法として「為替予約」と「オプション取引」と「スワップ取引」があります。

輸入を行う企業は業績に悪い影響を与える「円安」になった時に備えて、輸出を行う企業は業績に悪い影響を与える「円高」になった時に備えて、「デリバティブ取引」でリスクヘッジを行います。

なお、中小企業診断士試験で出題される「デリバティブ取引」は、あくまで「為替変動リスク」による損失を回避するための手段であり、為替レートの変動により利益を得ることが目的ではありません。

オプション取引

「オプション取引」とは、ある将来の一定の期日(行使期日)または期日までの間(行使期間)に、外貨をある一定の価格(行使価格)で売買する権利を得るための取引です。

「オプション取引」は、行使期日または行使期間中に、実際の為替レートを確認しながら、利益を享受できるような為替レートになっていた場合は権利を行使して取引を行い、逆に損失を受けるような為替レートになっていた場合は権利を放棄して損失を回避することができる選択権を有していることが特徴です。

プレミアム(オプションプレミアム)

オプション取引は、権利を購入するときに「プレミアム(オプションプレミアム)」と呼ばれる手数料を支払います。

つまり、権利を行使した場合でも放棄した場合でもこの手数料が発生するというデメリットがありますが、言い方を変えると「オプション取引」では為替レートがどのように変動しても、最大の損失はこの手数料の金額内に抑えることができるようになっています。

ヨーロピアンタイプとアメリカンタイプ

「オプション取引」に関する説明の中で「行使期日または行使期間中に」という表現をしていますが、オプション取引には「ヨーロピアンタイプ」と「アメリカンタイプ」の2種類があり、権利を行使もしくは放棄するための取引条件が異なっています。

- ヨーロピアンタイプは、行使期日に権利を行使/放棄します。

- アメリカンタイプは、行使期日までの期間であればどのタイミングでも権利を行使することができます。

アメリカンタイプの方が有利な取引条件となっていますが、その分プレミアム(手数料)が割高となっています。

中小企業診断士で出題される「デリバティブ取引」は、利益を得るためではなく損失を回避するためにオプション取引を行うので、プレミアム(手数料)が割安な「ヨーロピアンタイプ」で取引を行います。

オプション取引の損益図

オプション取引の種類

オプション取引には、取引の形態として以下の4種類があります。

- ドルのコールオプション(買う権利)の「買い」

- ドルのコールオプション(買う権利)の「売り」

- ドルのプットオプション(売る権利)の「買い」

- ドルのプットオプション(売る権利)の「売り」

「買い」と「売り」の違いについて

海外企業と取引を行う企業がリスクヘッジを目的として活用するのは「買い」オプションであり、「売り」オプションをリスクヘッジの手段として選択することはありません。

「買い」オプションは損失の最大金額を制限することができますが、「売り」オプションでは損失の金額を制限することができないためです。

「買い」オプションの特徴

- 「買い」オプションでは、為替レートの状況によって権利を行使するか放棄するかを選択することができます。

- 為替レートが「有利」な状況になっていた場合、権利を行使することで利益を享受することができます。

- 為替レートが「不利」な状況になっていた場合、権利を放棄することで損失をプレミアム(手数料)の金額に抑えることができます。

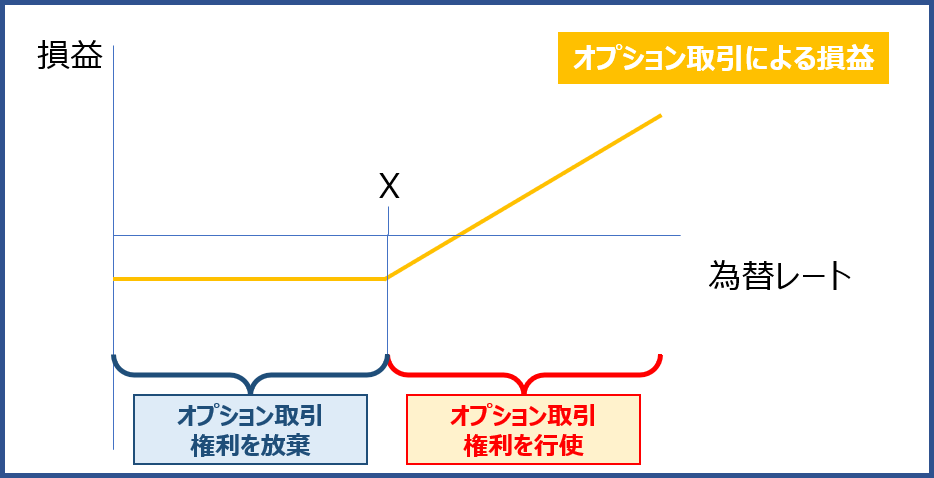

コールオプションの買い

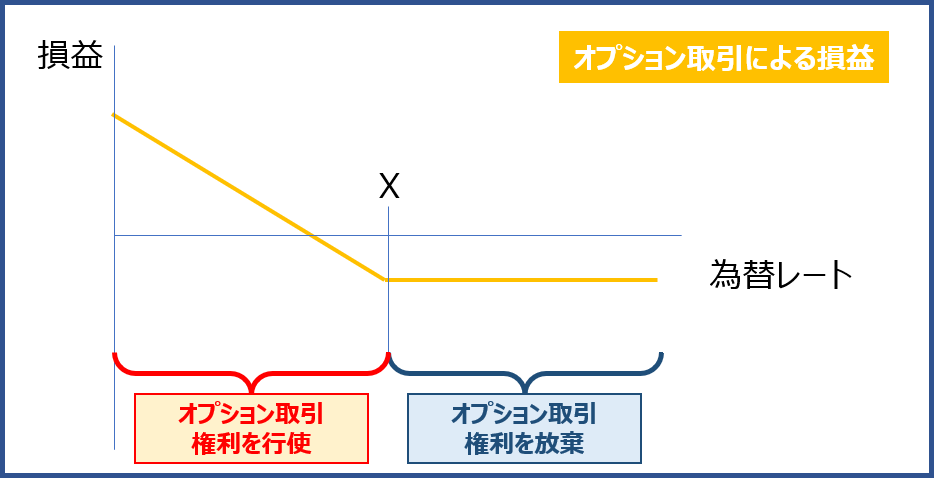

プットオプションの買い

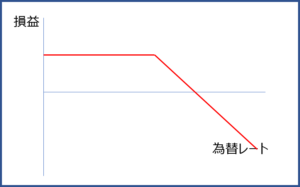

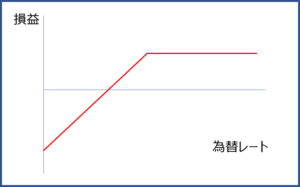

「売り」オプションの特徴

- 「売り」オプションは、「買い」オプションの保有者が権利を行使した場合に、権利を放棄することができなくなり、損失の最大金額を制限することができないため、リスクヘッジの手段としては活用されません。

コールオプションの売り

プットオプションの売り

オプション取引によるリスクヘッジ方法

輸入を行う企業の場合

- 輸入を行う企業の場合、「ドル高/円安」となった場合、業績に悪い影響を与えます。

- 「ドル高/円安」となった場合に備えて、商品を購入する時点で「ヨーロピアンタイプ」の「ドル」の「コールオプションの買い」を購入してリスクヘッジを行います。

- 行使期日の為替レートが、保有しているオプションの行使価格より「ドル高/円安」となっている場合は権利を行使します。

- 逆に「ドル安/円高」となっている場合は、権利を放棄して実勢相場で取引します。

輸出を行う企業の場合

- 輸出を行う企業の場合、「ドル安/円高」となった場合、業績に悪い影響を与えます。

- 「ドル安/円高」となった場合に備えて、商品を販売する時点で「ヨーロピアンタイプ」の「ドル」の「プットオプションの買い」を購入してリスクヘッジを行います。

- 行使期日の為替レートが、保有しているオプションの行使価格より「ドル安/円高」となっている場合は権利を行使します。

- 逆に「ドル高/円安」となっている場合は、権利を放棄して実勢相場で取引します。

オプション取引によるリスクヘッジ効果

オプション取引によるリスクヘッジの効果を確認していきます。

輸入を行う企業の場合

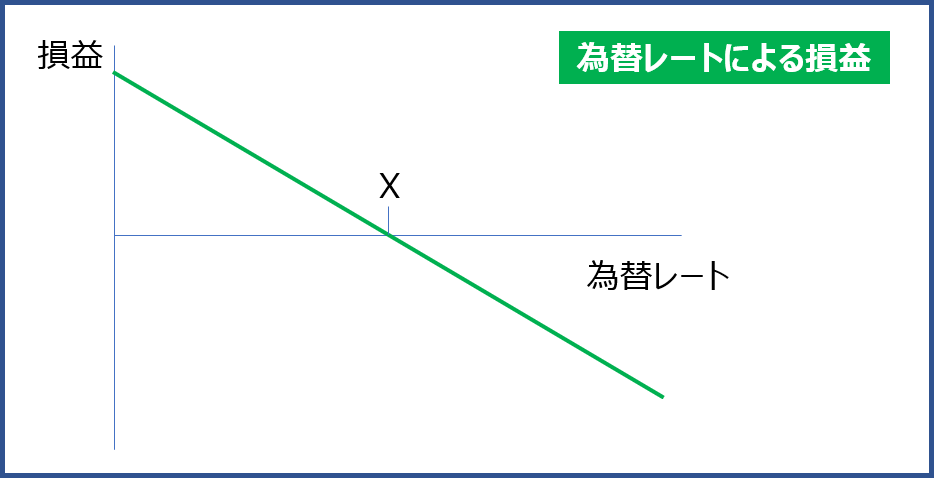

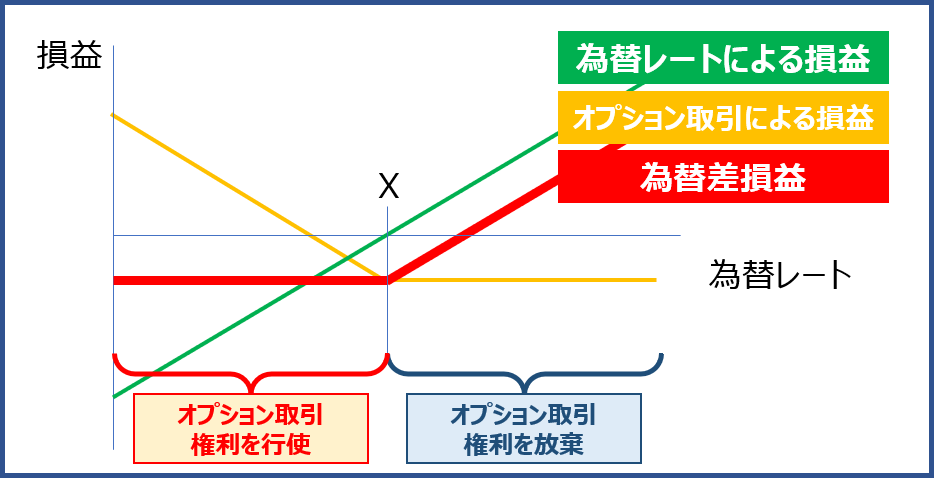

為替レートの変動により発生する損益

海外企業から商品を購入して代金を支払う企業は、為替レートが「ドル高/円安」になると取引先に支払う代金が多くなってしまうため「損失」が発生し、「ドル安/円高」になると支払代金が少なくなるため「利益」が発生します。

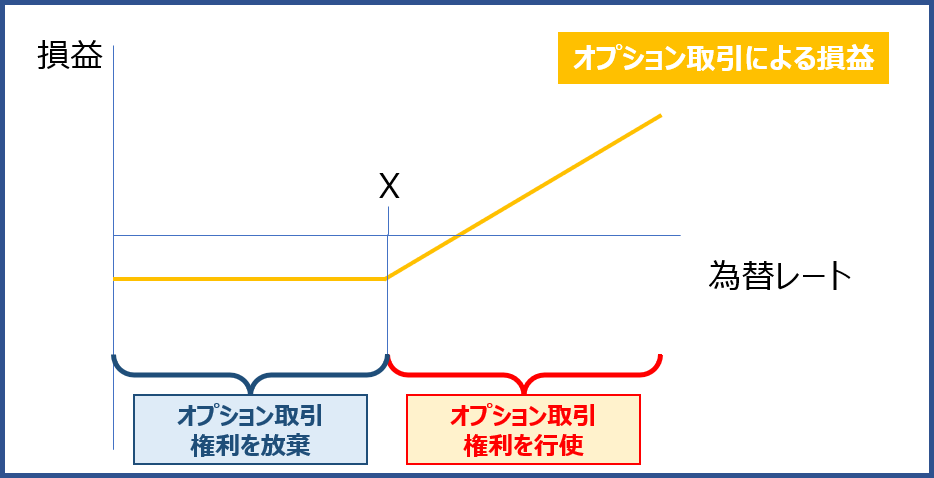

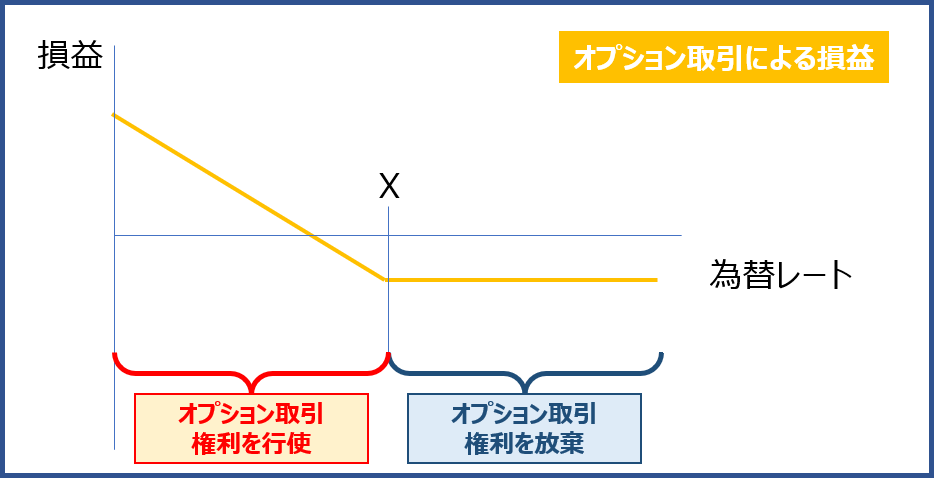

オプション取引により発生する損益(ドルのコールオプションの買い)

輸入を行う企業の場合、海外企業から商品を購入する時点で「ドルのコールオプションの買い」を購入します。

「ドルのコールオプションの買い」では、「ドル高/円安」となった場合は権利を行使しますが、「ドル安/円高」となった場合は権利を行使せずに放棄します。

海外企業との輸入取引における為替差損益

「為替レートの変動により発生する損益」と「オプション取引により発生する損益(ドルのコールオプションの買い)」を組み合わせると、海外企業との輸入取引におけるデリバティブ取引のリスクヘッジ効果を確認することができます。

- 行使期日の為替レートが「ドル高/円安」となっている場合はオプション取引の権利を行使します。損失は発生しますが、その金額はオプション取引のプレミアム(手数料)に限定することができます。

- 行使期日の為替レートが「ドル安/円高」となっている場合は、オプション取引の権利を放棄して実勢相場で取引することにより、利益を享受することができます。

輸出を行う企業の場合

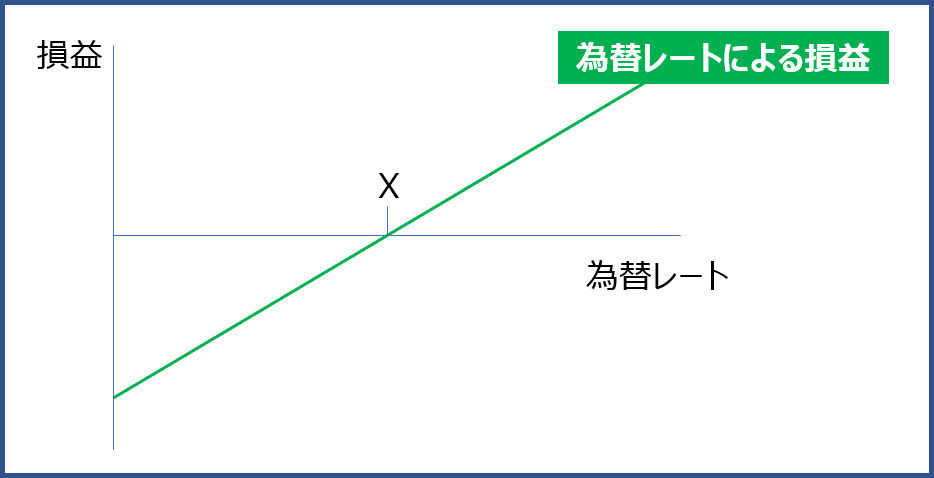

為替レートの変動により発生する損益

海外企業に商品を販売して代金を受け取る企業は、為替レートが「ドル安/円高」になると取引先から受け取る代金が少なくなってしまうため「損失」が発生し、「ドル高/円安」になると受取代金が多くなるため「利益」が発生します。

オプション取引により発生する損益(ドルのプットオプションの買い)

輸出を行う企業の場合、海外企業に商品を販売する時点で「ドルのプットオプションの買い」を購入します。

「ドルのプットオプションの買い」では、「ドル安/円高」となった場合は権利を行使しますが、「ドル高/円安」となった場合は権利を行使せずに放棄します。

海外企業との輸出取引における為替差損益

「為替レートの変動により発生する損益」と「オプション取引により発生する損益(ドルのプットオプションの買い)」を組み合わせると、海外企業との輸出取引におけるデリバティブ取引のリスクヘッジ効果を確認することができます。

- 行使期日の為替レートが「ドル安/円高」となっている場合はオプション取引の権利を行使します。損失は発生しますが、その金額はオプション取引のプレミアム(手数料)に限定することができます。

- 行使期日の為替レートが「ドル高/円安」となっている場合は、オプション取引の権利を放棄して実勢相場で取引することにより、利益を享受することができます。

試験問題

それでは、実際の試験問題を解いてみます。

【平成25年度 第23問】

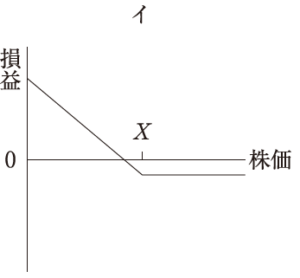

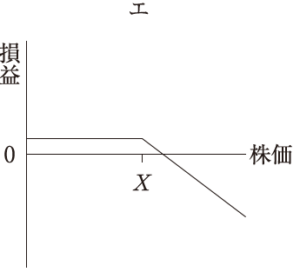

現物株単位の買いポジションと当該株式を原資産とする個別株プットオプション単位の買いポジションを組み合わせた戦略の損益を表す図表として、最も適切なものはどれか。なお、Xは権利行使価格である。

中小企業診断協会Webサイト(https://www.j-smeca.jp/contents/010_c_/shikenmondai.html)

考え方と解答

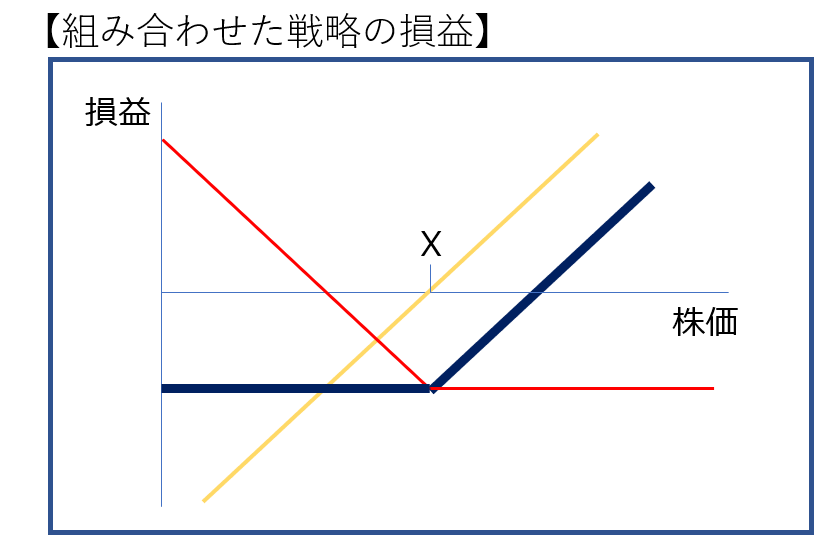

「現物株単位の買いポジション」と「当該株式を原資産とする個別株プットオプション単位の買いポジション」における株価と損益の関係のグラフを整理してみます。

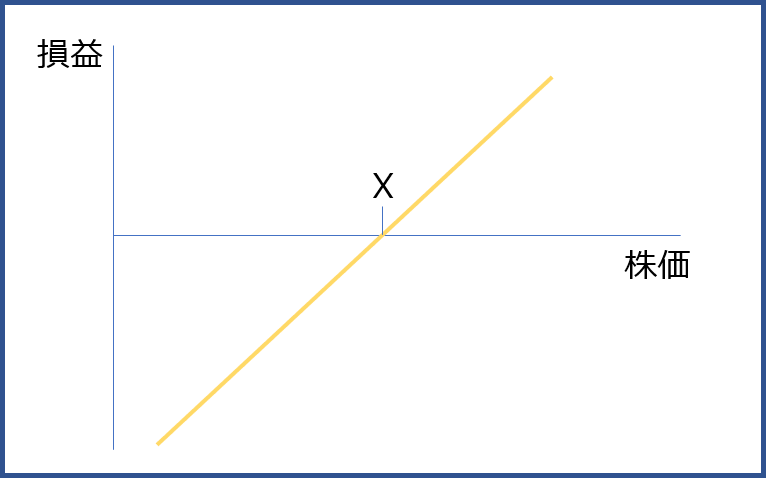

現物株単位の買いポジションによる損益

「現物株単位の買いポジション」は、証券会社で株式を購入することを想像すれば良いかと。

株価が上がれば利益が大きくなり、株価が下がれば損失が大きくなります。

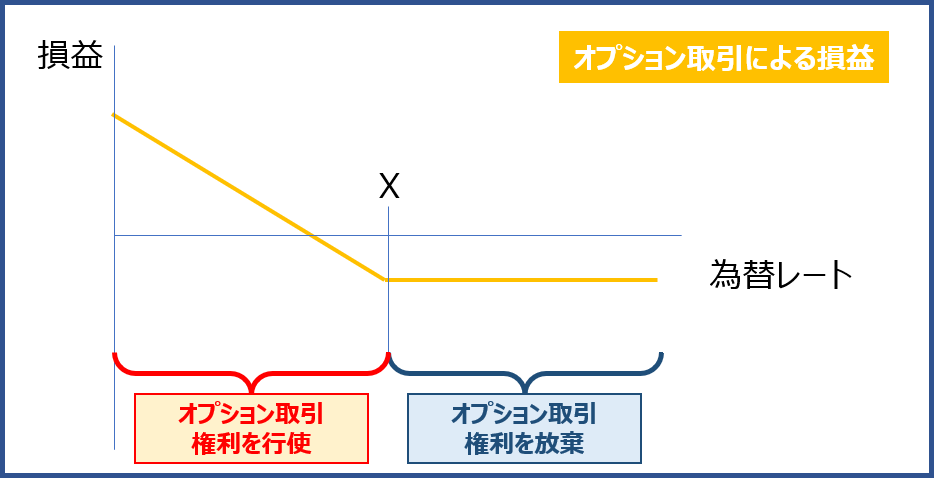

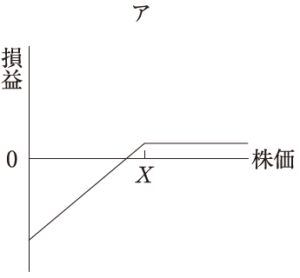

プットオプションの買いポジションによる損益

「プットオプションの買いポジションによる損益」について考えます。

原資産である当該株式の株価が下がった場合は、権利を行使することにより、株価が下がった分だけ利益を享受することができます。

一方で、原資産である当該株式の株価が上がった場合は損失が発生しますが、権利を行使せずに実勢相場の株価で取引することで、損失をプレミアム(手数料)の金額に抑えることができます。

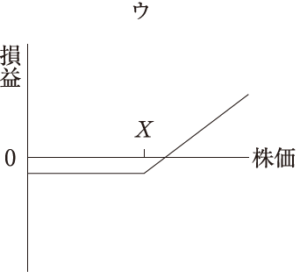

組み合わせた戦略による損益

「現物株単位の買いポジション」と「当該株式を原資産とする個別株プットオプション単位の買いポジション」のグラフを組み合わせると、以下の通り(青色太線)となり、選択肢(ウ)のグラフと一致します。

答えは(ウ)です。

コメント

解説非常に助かっております。

本問題解答の説明において、プットオプションの買いポジションによる損益に関し、

「原資産である当該株式の株価が下がった場合は、権利を行使せずに実勢相場の株価

で取引することにより、株価が下がった分だけ利益を享受することができます。」と

なっていますが、プットオプションの場合株価が下がったなら、権利を行使すること

により株価が下がった分だけ利益を享受できるのではないでしょうか?

宜しくお願いします。

コメントをいただきましてありがとうございます。

ご指摘いただいた件、その通りだと思いますので、確認いたします。

他にも間違っている箇所がないかなど含め確認するので、しばらくお待ちください。