今回は、「財務・会計 ~H22-17-2 ポートフォリオ理論(2)証券収益率~」について説明します。

目次

財務・会計 ~平成22年度一次試験問題一覧~

平成22年度の試験問題に関する解説は、以下のページを参照してください。

ポートフォリオ理論(効率的フロンティア・資本市場線・証券市場線) -リンク-

本ブログにて「ポートフォリオ理論(効率的フロンティア・資本市場線・証券市場線)」について説明しているページを以下に示しますのでアクセスしてみてください。

- ポートフォリオ理論(効率的フロンティア・資本市場線・証券市場線)のまとめ

- R5-18 ポートフォリオ理論(18)

- R4-15 ポートフォリオ理論(16)ポートフォリオの標準偏差

- R4-16 ポートフォリオ理論(17)効率的フロンティア

- R3-20 ポートフォリオ理論(15)効率的フロンティア

- R2-19 ポートフォリオ理論(13)ポートフォリオの期待収益率

- R2-22 ポートフォリオ理論(14)証券市場線

- R1-15 ポートフォリオ理論(11)

- R1-17 ポートフォリオ理論(12)相関係数

- H30-17 ポートフォリオ理論(9)効率的フロンティア

- H30-18 ポートフォリオ理論(10)ポートフォリオの期待収益率

- H29-19 ポートフォリオ理論(7)相関係数

- H29-23 ポートフォリオ理論(8)ポートフォリオの選択

- H28-18-1 ポートフォリオ理論(5)効率的フロンティア

- H28-18-2 ポートフォリオ理論(6)効率的フロンティア

- H27-19 リスクの種類(2)ポートフォリオ理論のリスク

- H26-17 ポートフォリオ理論(4)相関係数

- H23-18 ポートフォリオ理論(3)ポートフォリオの選択

- H22-16 ポートフォリオ理論(1)相関係数

証券市場線

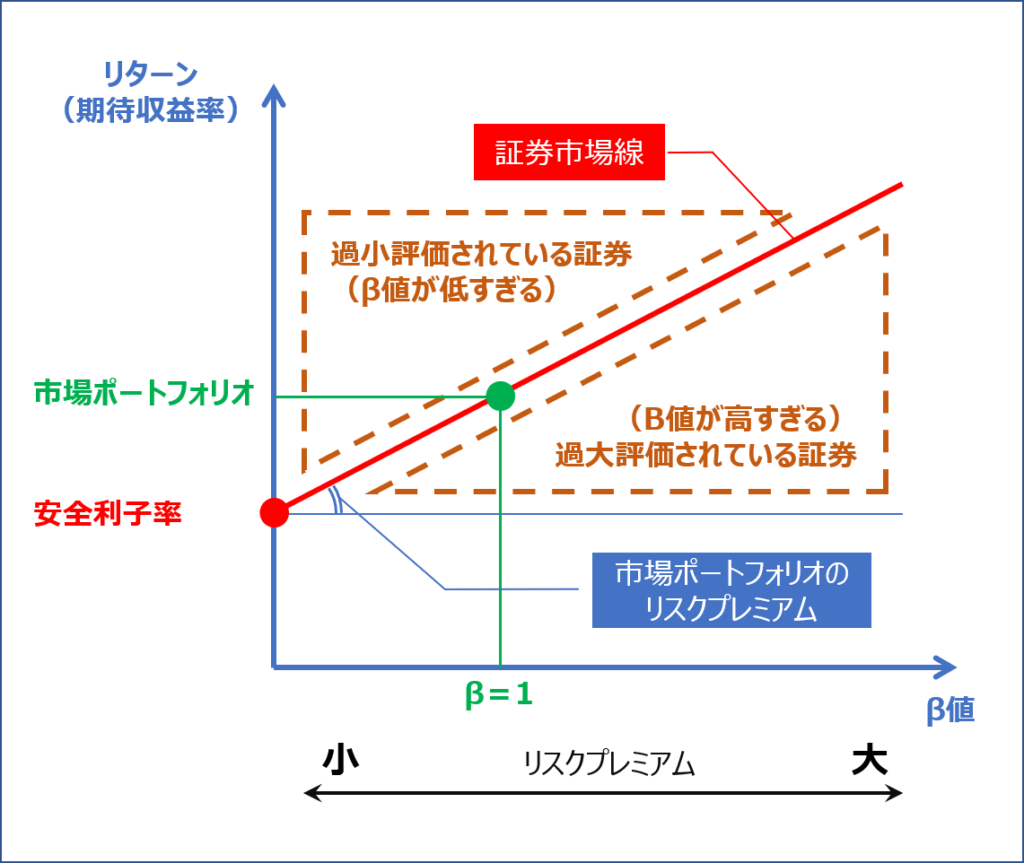

「証券市場線(Security Market Line:SML)」とは、「β値」を横軸に取り「リターン(期待収益率)」を縦軸に取ったグラフにおいて表される直線のことをいいます。

証券市場線

「β値」は、景気に対する証券の感度を示す係数であり、証券市場が1%変化したときに、その企業の証券から得られるリターンが何%変化するかを表しています。

「β値」とは、「資本資産評価モデル(CAPM)」の公式で用いられる変数です。

「資本資産評価モデル(CAPM)」の公式において、「β値」は証券ごとに個別で設定されます(変数)が、「β値」以外の変数は全ての証券に共通の値(定数)であるため、「β値」の一次関数(直線)として表される「証券市場線」は「資本資産評価モデル(CAPM)」そのものであるということができます。

「証券市場線」において、「β = 0(縦軸上)」のリターンは安全資産の安全利子率であり、傾きは「マーケットポートフォリオ(市場ポートフォリオ)」の「リスクプレミアム」です。

「β値」が1よりも大きい場合は、「リスクプレミアム」が大きく「マーケットポートフォリオ(市場ポートフォリオ)」よりも高いリターンが期待される証券(リスクが高い証券)であり、「β値」が1よりも小さい場合は、「リスクプレミアム」が小さく「マーケットポートフォリオ(市場ポートフォリオ)」よりもリターンが低い証券(リスクが低い証券)であることを表しています。なお、「 β = 1 」の証券のリターンは「マーケットポートフォリオ(市場ポートフォリオ)」と等しいということを表しています。

「資本資産評価モデル(CAPM)」の仮定においては、全ての証券は均衡状態において「証券市場線」上に存在すると定義されているため、「証券市場線」よりも上位に位置する証券は過小評価(β値が低すぎる)されており、「証券市場線」よりも下位に位置する証券は過大評価(β値が高すぎる)されていると判断されます。

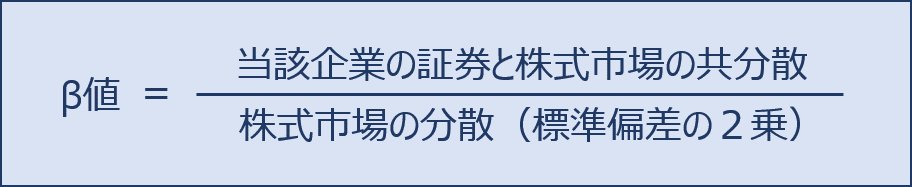

β値

「β値」は簡単に言うと、ある企業の株式の景気に対する感度を示しており、株式市場が1%変化したときに、その企業の株式から得られるリターンが何%変化するかを表す係数です。

「β値」は値が大きいほど、ハイリスク・ハイリターンであるという解釈になります。

一般的に、景気変動の影響を受けにくい商品を扱う企業の数値は低く、金融業や最先端技術を扱う企業など景気変動の影響を受けやすい企業の数値は高くなります。

具体的には、「β値」は以下の計算式で求めることができます。

試験問題

それでは、実際の試験問題を解いてみます。

【平成22年度 第17問】

次の文章を読んで、下記の設問に答えよ。

D社は現在、新規設備の導入を検討中である。D社では、この投資案件の意思決定を正味現在価値法に基づいて判定することにしている。そこでD社は、正味現在価値法において①割引率として用いられるべき資本コストの推計に取り掛かっている。

D社は、今回の投資案件において、投資に必要とされる資金の調達を全額長期借入によって行うことにしている。この借入金の金利は4%である。

また、D社は企業目標として平均的に有利子負債と株主資本との割合を1:1で維持することにしており、現在の株式資本コストについても検討することにした。D社では、経験的に自社の株式投資収益率とTOPIXの変化率との間に何らかの関係性があることを認識していた。そこでD社は、自社の株式投資収益率(RDt)とTOPIXの変化率(RTt)との間に次式のような関係があるものとして、過去の観察データに基づいて次式のαとβを実証的に推計することにした。

②RDt=α+βRTt+et

ただし、etの期待値はゼロ、分散は一定と仮定される。

(設問2)

文中の下線部②のような関係性を仮定して証券収益率の期待値を推計するモデルとして最も適切なものはどれか。

ア 2項モデル

イ APT

ウ CAPM

エ インデックス・モデル

中小企業診断協会Webサイト(https://www.j-smeca.jp/contents/010_c_/shikenmondai.html)

考え方と解答(設問2)

自社の株式投資収益率と株式市場TOPIXとの関連性を推計するための手法に関する出題です。

(ア)不適切です。

「2項モデル(バイノミナルモデル)」とは「オプション取引」の代表的な評価モデルであり、高度な数学的テクニックを使わずに、価値の上昇/下降をツリー(樹形)型の価格変動モデルで表現して「オプション価格(プレミアム)」を計算する方法です。

(イ)不適切です。

「APT(Arbitrage Pricing Theory/裁定価格理論)」は「CAPM」と同様に、市場における証券の価格決定理論の1つであり「CAPM」よりも制約を緩めた後発モデルです。

「APT」では、その証券を含む市場ポートフォリオにおいて、複数の市場や商品の価格差を利用して利益を得るといった裁定取引を行う機会がなくなるように証券の価格は均衡するということを唱えています。

また、「CAPM」では、証券の期待収益率を証券市場全体の変動との関係性を「β値(システマティック・リスク」のみで説明しているのに対して、「APT」では複数の要因を考慮する必要があるとしています。(ただし、その要因が何なのかが曖昧となっている。。。)

(ウ)不適切です。

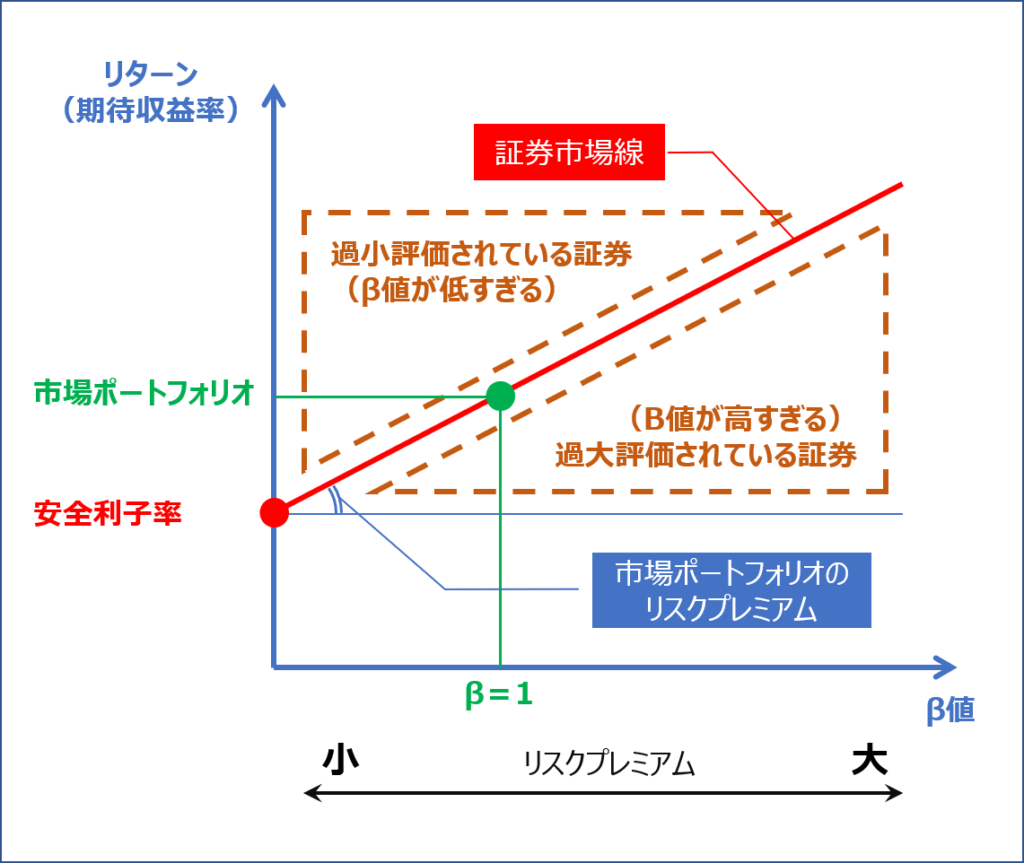

「CAPM(資本資産評価モデル)」は、「β値」を横軸に取り「リターン(期待収益率)」を縦軸に取ったグラフ上に「証券市場線(Security Market Line:SML)」として表されます。

証券市場線

「β値」は、景気に対する証券の感度を示す係数であり、証券市場が1%変化したときに、その企業の証券から得られるリターンが何%変化するかを表しています。

「β値」とは、「資本資産評価モデル(CAPM)」の公式で用いられる変数です。

「資本資産評価モデル(CAPM)」の公式において、「β値」は証券ごとに個別で設定されます(変数)が、「β値」以外の変数は全ての証券に共通の値(定数)であるため、「β値」の一次関数(直線)として表される「証券市場線」は「資本資産評価モデル(CAPM)」そのものであるということができます。

したがって、「②RDt=α+βRTt+et 」で表される証券収益率の期待値を推計するモデルとは「CAPM(資本資産評価モデル)」ではないため、選択肢の内容は不適切です。

(エ)適切です。

「インデックス・モデル」とは、「インデックス(TOPIX等の指数)」と「個別証券の収益率」との関係性を推計する手法であるため、選択肢の内容は適切です。

答えは(エ)です。

コメント