今回は、「財務・会計 ~H27-19 リスクの種類(2)ポートフォリオ理論のリスク~」について説明します。

目次

財務・会計 ~平成27年度一次試験問題一覧~

平成27年度の試験問題に関する解説は、以下のページを参照してください。

リスクの種類 -リンク-

一次試験に向けて「リスクの種類」について説明しているページを以下に示しますのでアクセスしてみてください。

- リスクの種類のまとめ

- R5-22 リスクの種類(5)市場リスク

- H30-16 リスクの種類(4)アンシステマティック・リスクとシステマティック・リスク

- H29-22 リスクの種類(1)流動性リスク

- H26-21 リスクの種類(3)システマティック・リスク

ポートフォリオ理論(効率的フロンティア・資本市場線・証券市場線) -リンク-

本ブログにて「ポートフォリオ理論(効率的フロンティア・資本市場線・証券市場線)」について説明しているページを以下に示しますのでアクセスしてみてください。

- ポートフォリオ理論(効率的フロンティア・資本市場線・証券市場線)のまとめ

- R5-18 ポートフォリオ理論(18)

- R4-15 ポートフォリオ理論(16)ポートフォリオの標準偏差

- R4-16 ポートフォリオ理論(17)効率的フロンティア

- R3-20 ポートフォリオ理論(15)効率的フロンティア

- R2-19 ポートフォリオ理論(13)ポートフォリオの期待収益率

- R2-22 ポートフォリオ理論(14)証券市場線

- R1-15 ポートフォリオ理論(11)

- R1-17 ポートフォリオ理論(12)相関係数

- H30-17 ポートフォリオ理論(9)効率的フロンティア

- H30-18 ポートフォリオ理論(10)ポートフォリオの期待収益率

- H29-19 ポートフォリオ理論(7)相関係数

- H29-23 ポートフォリオ理論(8)ポートフォリオの選択

- H28-18-1 ポートフォリオ理論(5)効率的フロンティア

- H28-18-2 ポートフォリオ理論(6)効率的フロンティア

- H26-17 ポートフォリオ理論(4)相関係数

- H23-18 ポートフォリオ理論(3)ポートフォリオの選択

- H22-16 ポートフォリオ理論(1)相関係数

- H22-17-2 ポートフォリオ理論(2)証券収益率

リスク

一般的に「リスク」とは「危険」を表す言葉として認知されていますが、正確には「リスク」とは「不確実性さ」を意味しています。

例えば、「ハイリスクハイリターン」な金融商品とは、大損をする可能性もあれば大儲けできる可能性もある商品のことをいいますが、これは「危険が大きいので儲けも大きくなる可能性がある」のではなく「不確実性が高いため儲けも損も大きくなる可能性がある」ということを意味しています。

投資のリスク

投資家は、利益を得るために投資を行いますが、投資には損失を被るという「投資のリスク」もあります。

「投資のリスク」は、複数の投資先への「分散投資」によって低減することができますが、損失を被るリスクをすべて回避することはできません。

それは、「投資のリスク」に、個別銘柄に起因する「アンシステマティック・リスク」と、市場そのものに起因する「システマティック・リスク」があり、「分散投資」をしても「システマティック・リスク」を回避することはできないためです。

アンシステマティック・リスク

「アンシステマティック・リスク」は「個別銘柄リスク」とも呼ばれ、「銘柄固有の理由によるリスク」であり「分散投資によって低減できるリスク」です。

- 銘柄固有の理由によるリスク

企業の業績動向など銘柄固有の理由により、株式等の価値が下落するリスクです。

- 分散投資によって低減できるリスク

「アンシステマティック・リスク」は、複数の銘柄への分散投資によって「投資のリスク」を低減することができます。

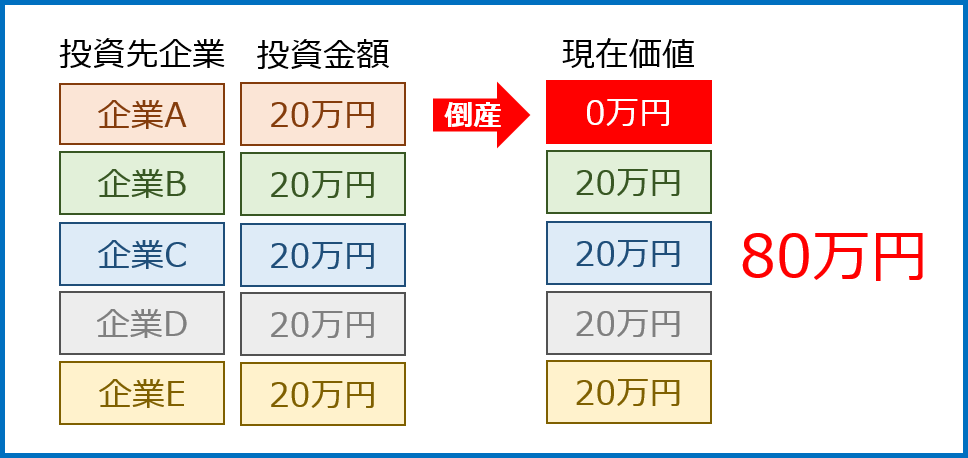

例えば、「企業A」「企業B」「企業C」の株式で構成しているポートフォリオでは、「企業A」の業績が著しく悪くて株式の価値が下落しても、「企業B」や「企業C」の株式が価値を維持している場合は、ポートフォリオへの影響は「企業A」の株式だけを保有しているよりも低減することができます。

アンシステマティック・リスクを表すグラフ

「アンシステマティック・リスク(分散投資によって低減できるリスク)」のグラフを確認していきます。

株式を購入している銘柄数によるポートフォリオの価値の変化

ある投資家が総額100万円を株式に投資している状況で、1つの企業(企業A)が倒産してしまった場合にポートフォリオの価値がどのように変化していくかを考えていきます。なお、「企業A」以外の株式の価値は一切増減していないと仮定します。

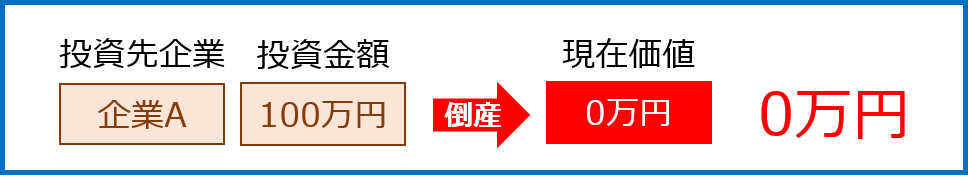

1つの企業に投資している状況で当該の企業が倒産した場合

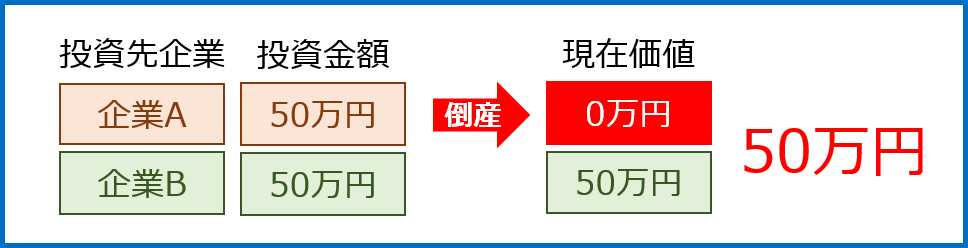

2つの企業に投資している状況で企業Aが倒産した場合

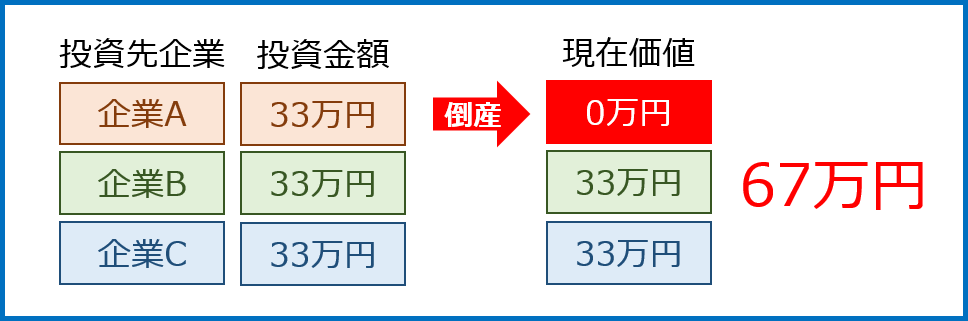

3つの企業に投資している状況で企業Aが倒産した場合

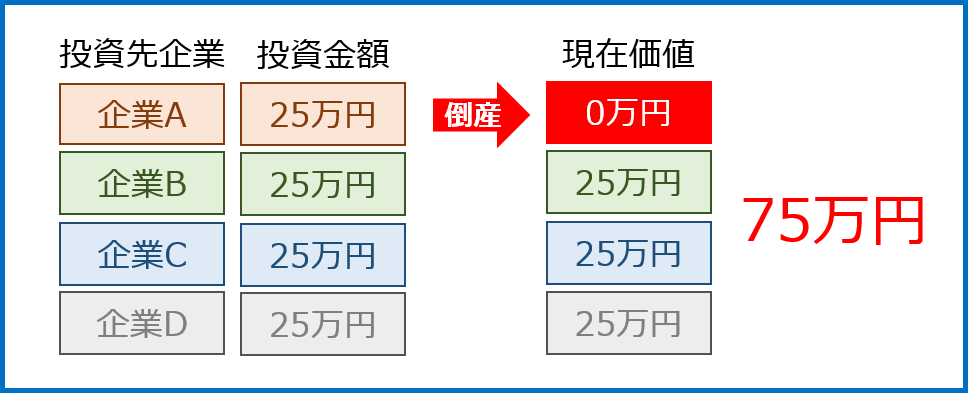

4つの企業に投資している状況で企業Aが倒産した場合

5つの企業に投資している状況で企業Aが倒産した場合

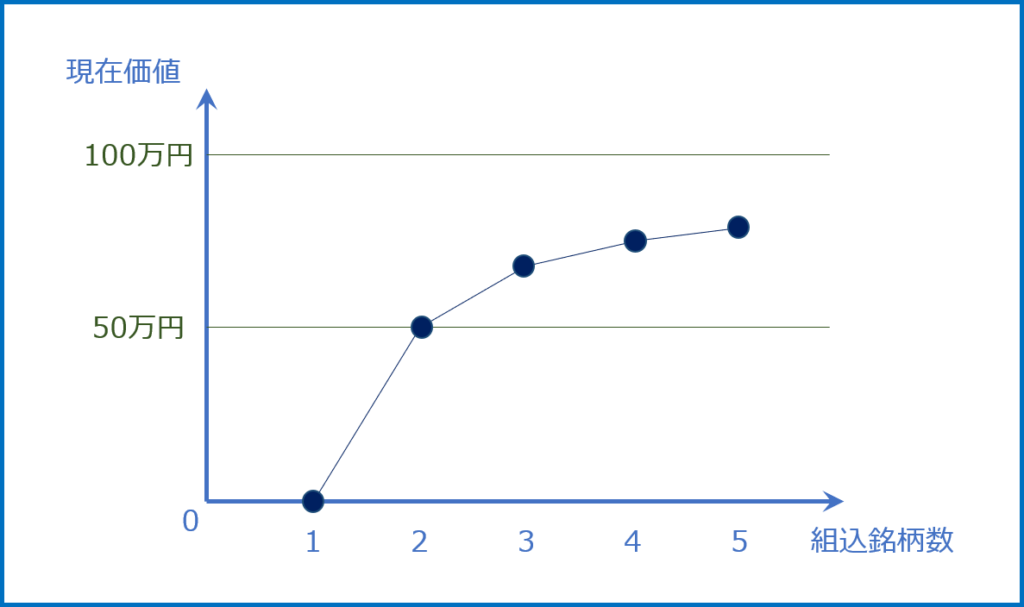

上記の結果から、株式を購入する銘柄数とそのうちの1つの企業が倒産してしまった場合のポートフォリオの価値の関係を表すグラフは以下の通りです。

総額100万円を株式に投資している投資家にとって、株式を購入している銘柄数が少ないほど1つの企業が倒産したときにポートフォリオの価値が低くなることを表しています。

株式を購入する銘柄数とポートフォリオの価値の関係

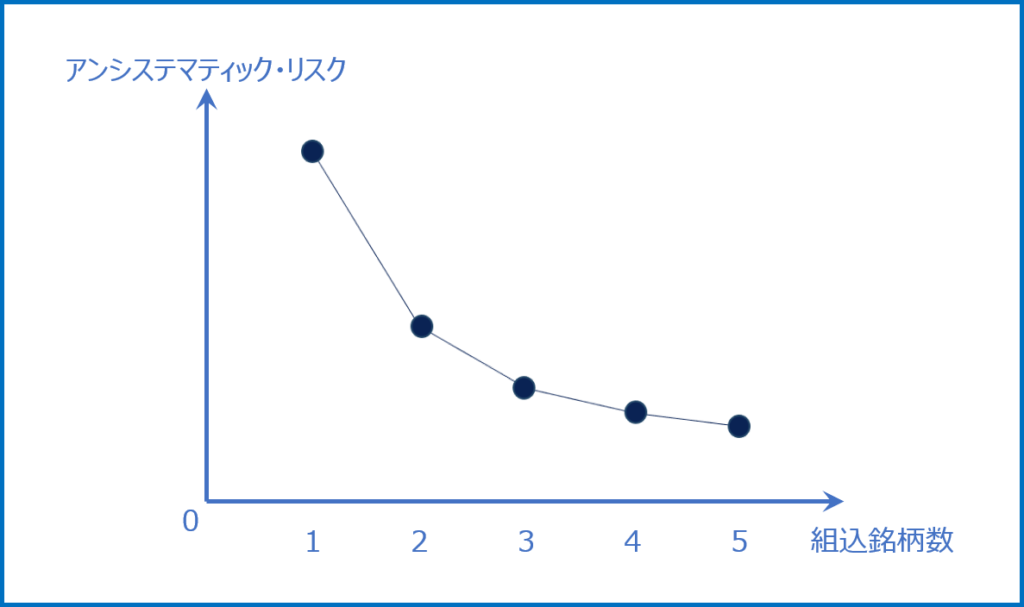

株式を購入している銘柄数によるアンシステマティック・リスクの変化

総額100万円を株式に投資している投資家にとって、株式を購入している銘柄数が少ないほど1つの企業が倒産したときにポートフォリオの価値が低くなることを表しているということは、株式を購入している銘柄数が少ないほど1つの企業が倒産したときのリスクが高くなる(株式を購入している銘柄数が多いほど1つの企業が倒産したときのリスクが低くなる)ということを表しています。

したがって、株式を購入する銘柄数とアンシステマティック・リスクの関係を表すグラフは以下の通りです。

株式を購入する銘柄数とアンシステマティック・リスクの関係

システマティック・リスク

「システマティック・リスク」は「市場リスク」とも呼ばれ、「市場全体が影響を受けるリスク」であり、「分散投資によって低減できないリスク」です。

- 市場全体が影響を受けるリスク

海外市場の変動、金利の上昇や下落、政府要人の発言、災害・テロの発生などにより、市場全体が影響を受けるリスクです。

- 分散投資によって低減できないリスク

複数の銘柄に分散投資をしても、市場全体が受ける影響を回避することはできないため、投資のリスクを低減することはできません。

金融資産の分類

投資家が投資する金融資産には「安全資産(無リスク資産)」と「リスク資産」の2種類があります。

安全資産(無リスク資産)

「安全資産(無リスク資産)」は、基本的に債務不履行のリスクがなく、預貯金や国債のようにあらかじめ将来のリターンが確定されている金融資産のことをいいます。

安全資産の収益率は「安全利子率(無リスク利子率・リスクフリーレート)」といいますが、将来のリターンが確定されているということは「安全利子率」が定数であることを意味しています。

「安全利子率」が定数ということは、リターンのばらつきを示す「分散・標準偏差」がゼロであり、「リスク資産」の価格変動と関連性がないため「相関係数」もゼロとなります。

リスク資産

「リスク資産」は、株式投資のように高利回りが期待されるが元本割れの危険もあり将来のリターンが不確実な金融資産のことをいいます。

「リスク資産」は、その名の通りリスクのある金融資産ということになりますが、1つの金融資産に投資するよりも、複数の金融資産に分散投資することでリスクを低減することができます。

ポートフォリオ理論では「投資家は合理的でリスク回避的である」という前提に基づき、リターンのばらつきを示す「分散・標準偏差」でリスクを数値化して、低いリスクで大きなリターンを得られる効率的な金融資産への投資構成比率を決定していきます。

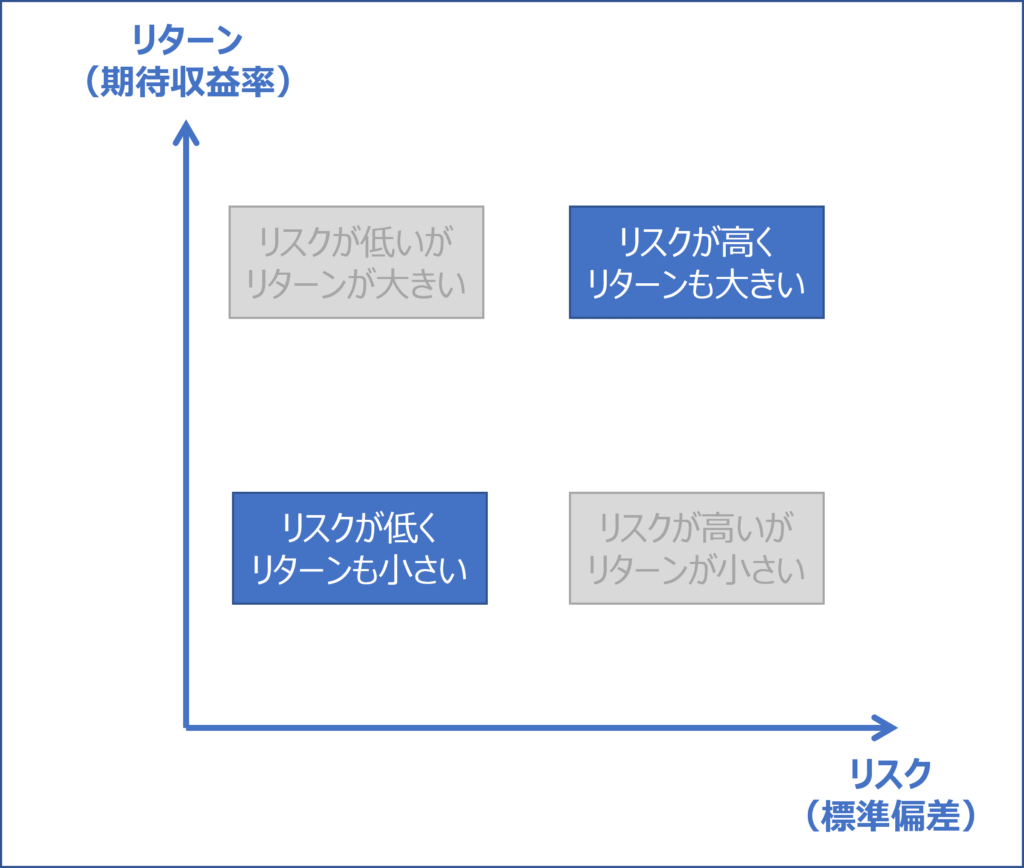

リスクリターングラフ

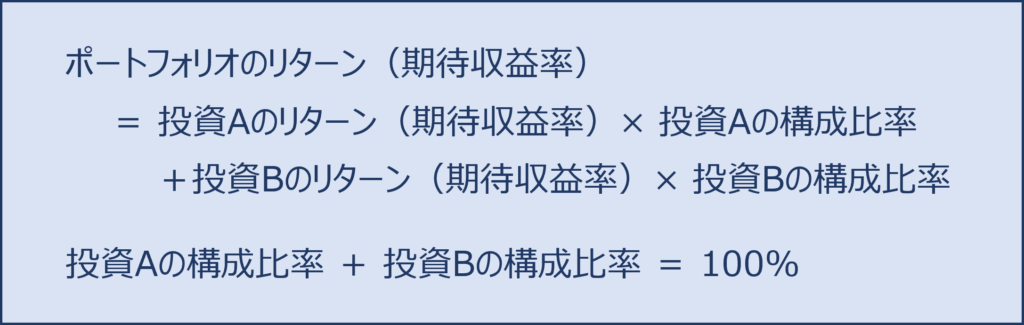

「リスクリターングラフ」とは「リスク(リターンの標準偏差)」を横軸に「リターン(期待収益率)」を縦軸に設定したグラフのことをいいます。

リスクリターングラフ

- リスク(リターンの標準偏差)

「リスク(リターンの標準偏差)」とは、投資により将来の獲得が期待できる収益のバラツキのことをいい、「リスク(リターンの標準偏差)」の値(収益のバラツキ)が大きいほどリスク(不確実性)が高いことを表しています。

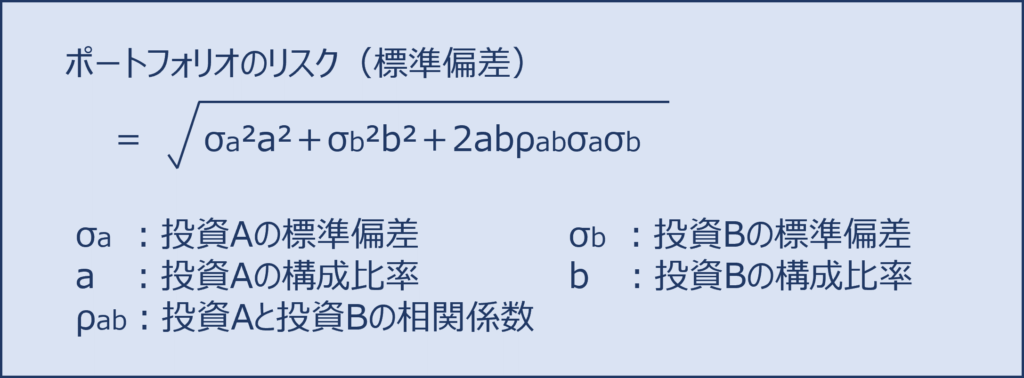

ポートフォリオの「リスク(リターンの標準偏差)」の算出方法を以下に示します。

- リターン(期待収益率)

「リターン(期待収益率)」とは、投資により将来の獲得が期待できる収益の平均値のことをいい、「リターン(期待収益率)」の値が大きいほど優れていることを表しています。

ポートフォリオの「リターン(期待収益率)」は、ポートフォリオを構成するそれぞれの投資資産の「リターン(期待収益率)」を投資構成比率で加重平均して算出します。

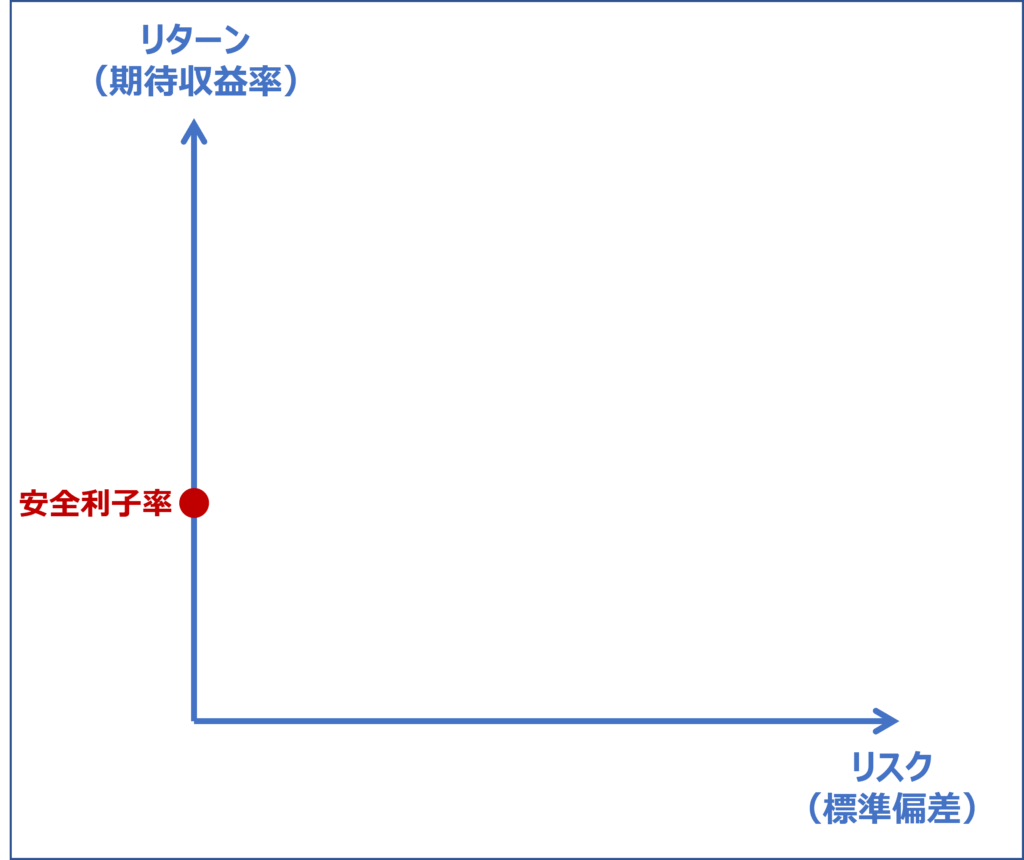

安全資産(無リスク資産)のリスクリターングラフ

「安全資産(無リスク資産)」は「リターン(期待収益率)」を示す「安全利子率」が定数であり「リスク(リターンの標準偏差)」がゼロであるため、「リスクリターングラフ」において縦軸上にプロットします。

リスクリターングラフ(安全資産)

リスク資産(2種類)のリスクリターングラフ

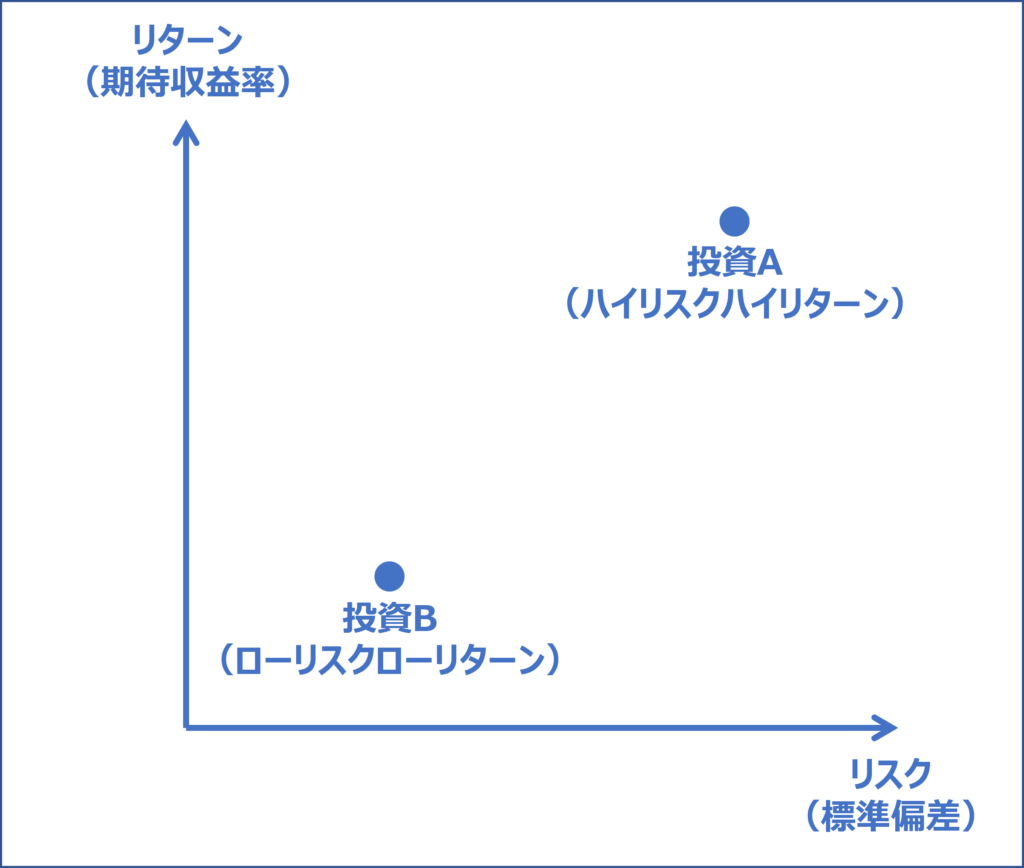

「投資A(ハイリスク・ハイリターン)」と「投資B(ローリスク・ローリターン)」の2種類の「リスク資産」でポートフォリオを構成する場合の「リスクリターングラフ」について考えていきます。

投資Aと投資Bのプロット

まずは「リスクリターングラフ」に「投資A」と「投資B」をプロットします。

「投資A」はハイリスク・ハイリターンであるため「リスクリターングラフ」の右上方にプロットし、「投資B」はローリスク・ローリターンであるため「リスクリターングラフ」の左下方にプロットします。

リスクリターングラフ(投資Aと投資B)

投資構成比率の変動に伴うリスクとリターンの変化

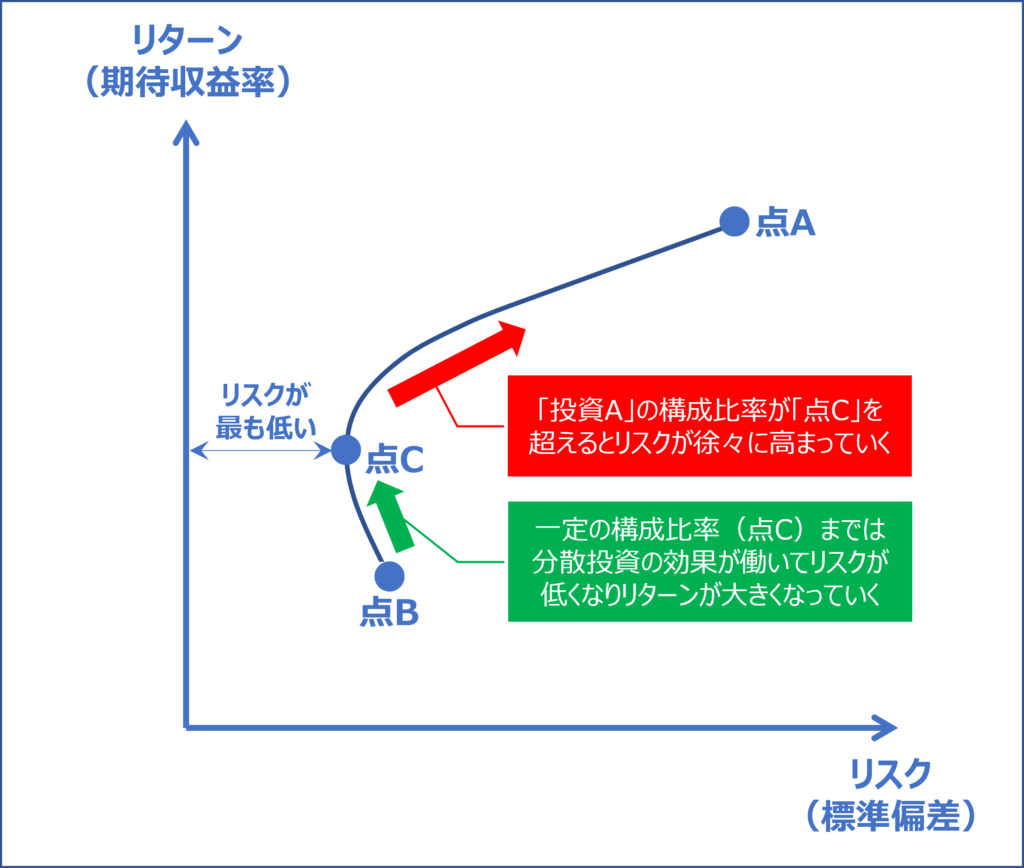

ローリスク・ローリターンである「投資B」のみに投資したことを示す「点B」から、ハイリスク・ハイリターンである「投資A」の投資構成比率を徐々に増やしていった場合の「リスク」と「リターン」の変化を以下に示します。

一般的に、「投資A」の投資構成比率を徐々に増やしていくと、一定の投資構成比率(点C)までは分散投資の効果が働いて「リスク」が低くなり「リターン」が大きくなっていきますが、「投資A」の投資構成比率が「点C」を超えると「リスク」が徐々に高まっていく形に変化していきます。(ここでいう「一般的に」とは、次に説明する「投資A」と「投資B」の相関関係により「リスクリターングラフ」の形状が変わってくることを意図しています。)

リスクリターングラフ(2種類のリスク資産)

リスク資産(2種類)の相関関係によるリスクリターングラフの変化

「投資A(ハイリスク・ハイリターン)」と「投資B(ローリスク・ローリターン)」の2種類の「リスク資産」でポートフォリオを構成する場合、「投資A」と「投資B」の「相関関係」により「リスクリターングラフ」がどのように変化するかについて考えていきます。

相関関係

「相関関係」とは、2つのデータが存在する場合において、片方のデータが変動すると、それに応じて他方のデータも変動する関係のことをいい、パターンに応じて「正の相関」「負の相関」と呼ばれます。

2種類の「リスク資産」に当てはめると、片方の「リスク資産」のリターンが変動すると、それに応じて他方の「リスク資産」のリターンも変動する関係のことをいいます。

- 正の相関

片方の「リスク資産」のリターンが変動すると、それに応じて他方「リスク資産」のリターンも同じ方向に変動する関係のこと。 - 負の相関

片方の「リスク資産」のリターンが変動すると、それに応じて他方の「リスク資産」のリターンが逆の方向に変動する関係のこと。

相関係数

「相関係数」とは2つのデータの「相関関係」を示す数値であり「ρ(ロー)」で表されます。

「相関係数」は「-1 ≦ ρ ≦ 1」の範囲で推移し、その数値は以下の意味を示しています。

| 相関係数 | 説明 |

| ρ=1 | 2つのデータは、片方のデータが変動すると他方のデータもそれに応じて完全に同じ方向に変動する。 |

| 0<ρ<1 | 2つのデータは、片方のデータが変動すると他方のデータもそれに応じて同じ方向に変動する。 「1」に近いほど「正」の相関関係が強い。 |

| ρ=0 | 2つのデータの変動には、全く関連性がない。 |

| -1<ρ<0 | 2つのデータは、片方のデータが変動すると他方のデータもそれに応じて逆の方向に変動する。 「-1」に近いほど「負」の相関関係が強い。 |

| ρ=-1 | 2つのデータは、片方のデータが変動すると他方のデータもそれに応じて完全に逆の方向に変動する。 |

相関係数とリスクリターングラフの関係

「投資A(ハイリスク・ハイリターン)」と「投資B(ローリスク・ローリターン)」の2種類の「リスク資産」でポートフォリオを構成する場合において、2種類の「リスク資産」の「相関係数」と「リスクリターングラフ」の関係について考えていきます。

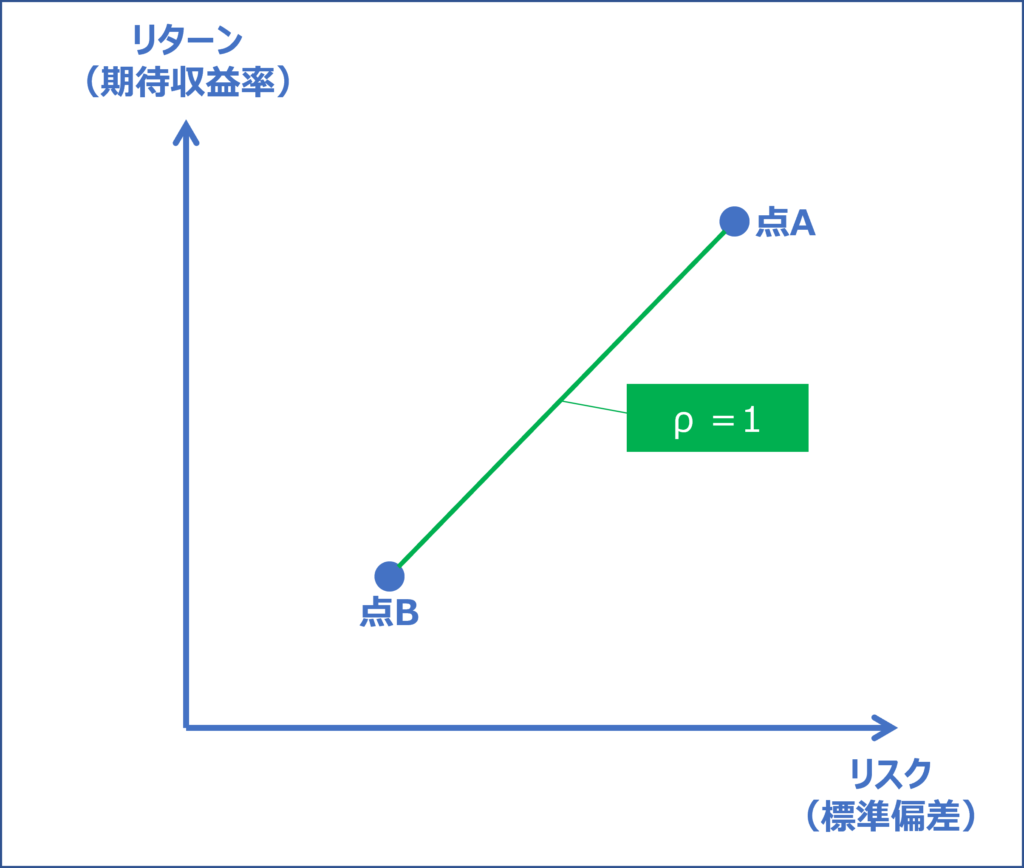

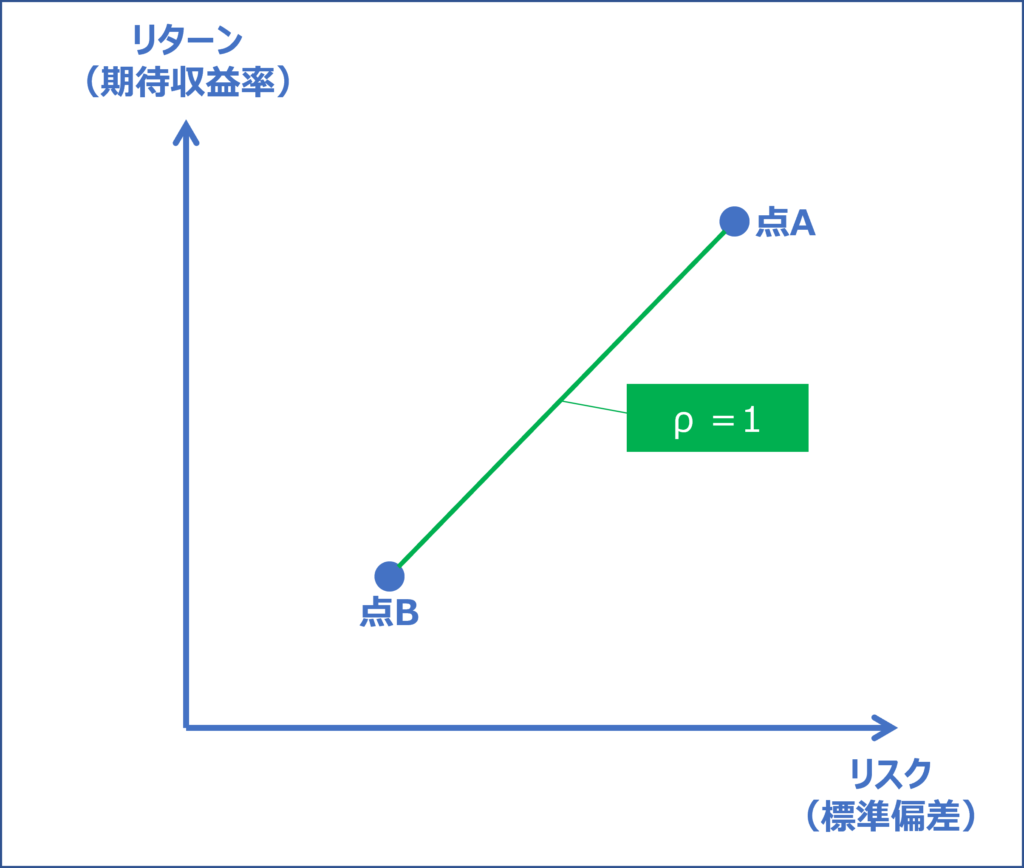

相関係数が「ρ=1」の場合

「ρ=1」の場合、2種類の「リスク資産」は完全に同じ動きをします。

「リスクリターングラフ」では、「B点」から「投資A」の投資構成比率を増やしていっても分散効果が働かないため「A点」と「B点」が直線的に結ばれるように推移します。

リスクリターングラフ

(相関係数が「ρ=1」の場合)

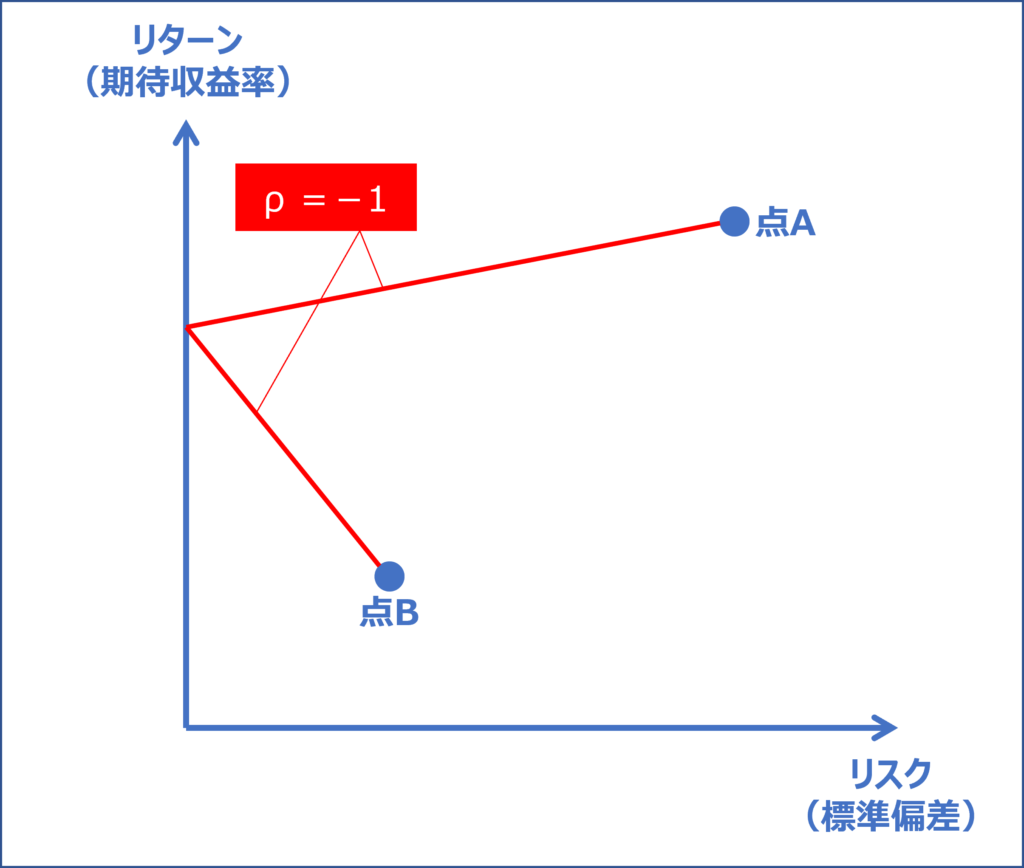

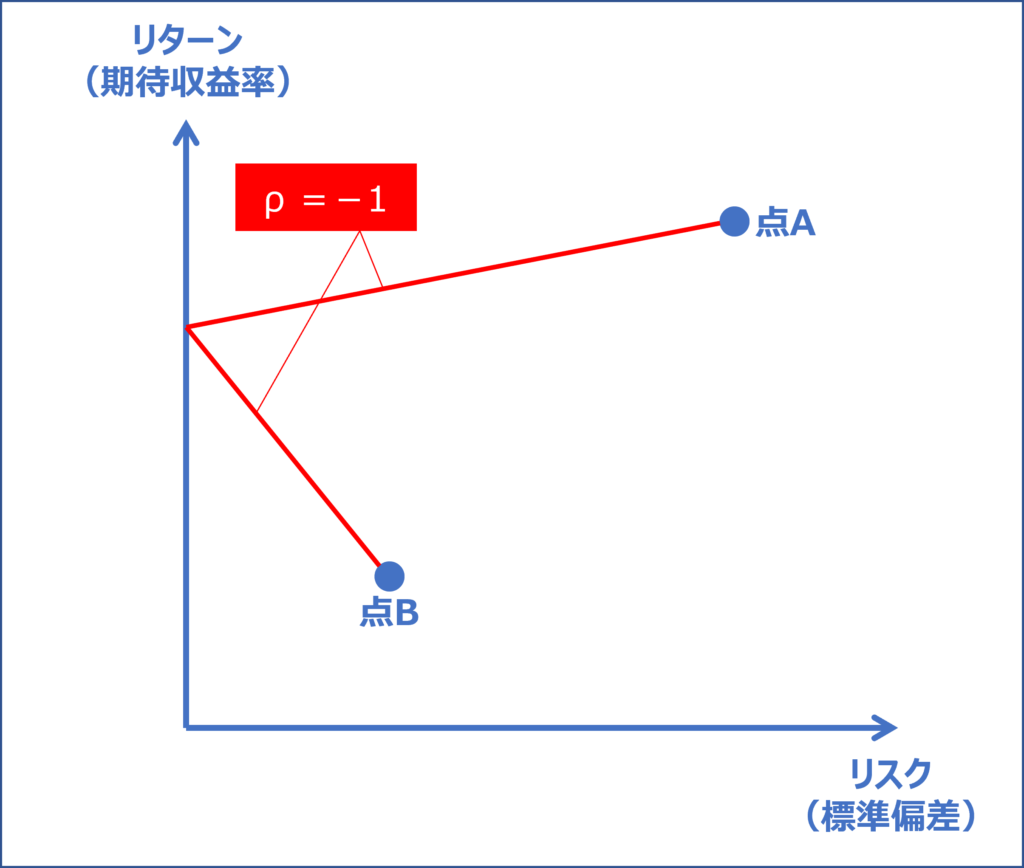

相関係数が「ρ=-1」の場合

「ρ=-1」の場合、2種類の「リスク資産」は完全に逆の動きをします。

「リスクリターングラフ」では、「B点」から「投資A」の投資構成比率を増やしていくと「リスク」が「0」になるまで直線的に低下していき、さらに「投資A」の投資構成比率を増やしていくと「リスク」が「A点」まで直線的に上昇するように推移します。

リスクリターングラフ

(相関係数が「ρ=-1」の場合)

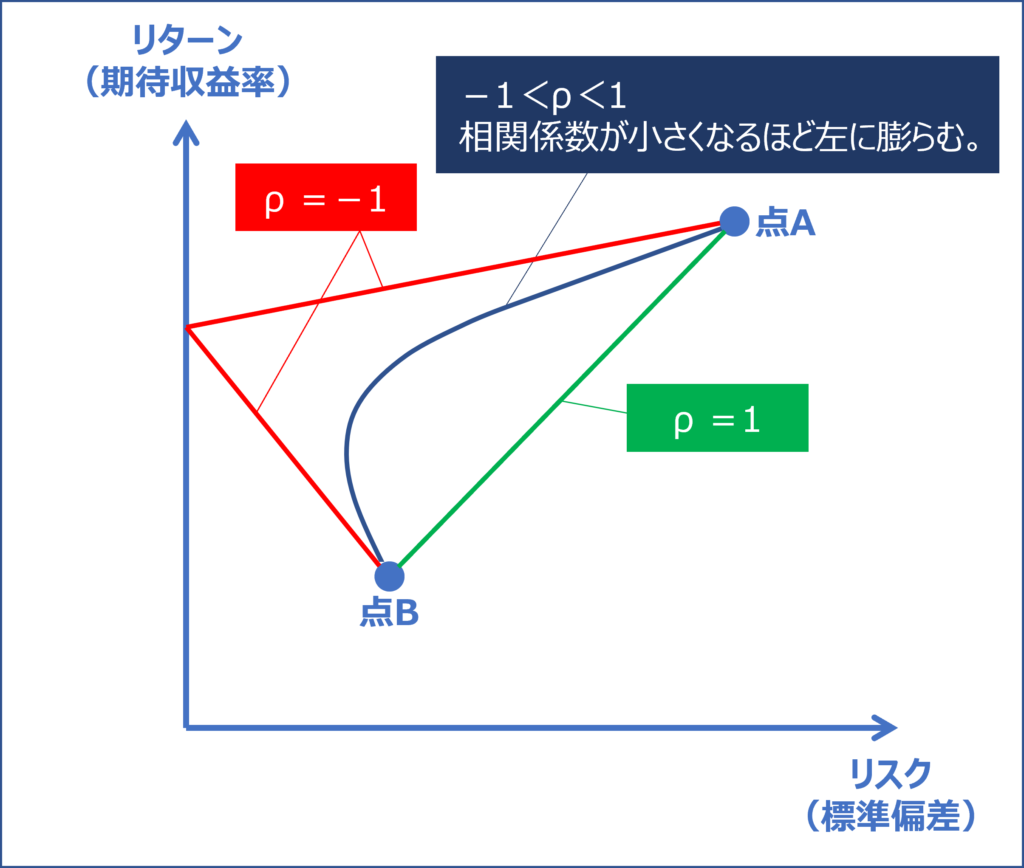

リスクリターングラフ(相関係数による変化)

2種類の「リスク資産」でポートフォリオを構成する場合、2種類の「リスク資産」の「相関係数」が大きい(ρ=1に近づく)ほど分散効果が小さくなり、相関係数が小さい(ρ=-1に近づく)ほど分散効果が大きくなります。

リスクリターングラフと相関係数の関係

(2種類のリスク資産)

試験問題

それでは、実際の試験問題を解いてみます。

【平成27年度 第19問】

ポートフォリオ理論におけるリスクに関する記述として最も適切なものはどれか。

ア 安全資産とは、リスクがなく、期待収益率がゼロである資産のことである。

イ 収益率が完全な正の相関を有する2つの株式へ分散投資しても、リスク分散効果は得られない。

ウ 同一企業の社債と株式への投資を比較すると、リスクが高いのは社債への投資である。

エ 分散投資によって、リスクをゼロにすることができる。

中小企業診断協会Webサイト(https://www.j-smeca.jp/contents/010_c_/shikenmondai.html)

考え方と解答

ポートフォリオ理論のリスクに関する知識を問う問題です。

(ア)不適切です。

「安全資産(無リスク資産)」は、基本的に債務不履行のリスクがなく、預貯金や国債のようにあらかじめ将来のリターンが確定されている金融資産のことをいいます。

安全資産の収益率は「安全利子率(無リスク利子率・リスクフリーレート)」といいますが、将来のリターンが確定されているということは「安全利子率」が定数であることを意味しています。

したがって、安全資産とは、リスクがなく、期待収益率がゼロである資産のことではなく、リスクがなく、期待収益率が定数である資産のことであるため、選択肢の内容は不適切です。

(イ)適切です。

「相関係数」とは2つのデータの「相関関係」を示す数値であり「ρ(ロー)」で表されます。

「相関係数」は「-1 ≦ ρ ≦ 1」の範囲で推移し、その数値は以下の意味を示しています。

| 相関係数 | 説明 |

| ρ=1 | 2つのデータは、片方のデータが変動すると他方のデータもそれに応じて完全に同じ方向に変動する。 |

| 0<ρ<1 | 2つのデータは、片方のデータが変動すると他方のデータもそれに応じて同じ方向に変動する。 「1」に近いほど「正」の相関関係が強い。 |

| ρ=0 | 2つのデータの変動には、全く関連性がない。 |

| -1<ρ<0 | 2つのデータは、片方のデータが変動すると他方のデータもそれに応じて逆の方向に変動する。 「-1」に近いほど「負」の相関関係が強い。 |

| ρ=-1 | 2つのデータは、片方のデータが変動すると他方のデータもそれに応じて完全に逆の方向に変動する。 |

問題文で記述されている「収益率が完全な正の相関を有する2つの株式」とは「ρ=1」であることを意味しています。

「ρ=1」の場合、「リスクリターングラフ」では、「B点」から「投資A」の投資構成比率を増やしていっても分散効果が働かないため「A点」と「B点」が直線的に結ばれるように推移します。

リスクリターングラフ

(相関係数が「ρ=1」の場合)

したがって、収益率が完全な正の相関を有する2つの株式へ分散投資しても、リスク分散効果は得られないため、選択肢の内容は適切です。

(ウ)不適切です。

社債と株式にはそれぞれ以下の特徴があり、リスクが高いのは株式への投資です。

社債

- 企業に対してお金を貸すという行為であり、満期まで保有すれば元本は戻ってきます。

ただし、社債を発行した企業が倒産した場合は、元本が戻ってこないこともあります。 - 社債は発行される時点で利息が確定しており、企業の業績に関わらず、定期的に利息を受け取ることができます。

株式

- 企業に対して出資するという行為であり、期限が来たら戻ってくるものではありません。

また、上場している株式の場合は株価が日々変動するため、元本は保証されません。 - 株式を保有すると配当金を受け取る権利を得ることができますが、配当金は企業の業績により金額が変動したり、状況によっては配当金が出ないこともあります。

したがって、同一企業の社債と株式への投資を比較すると、リスクが高いのは社債ではなく株式への投資であるため、選択肢の内容は不適切です。

(エ)不適切です。

収益率が完全な負の相関を有する2つの株式(ρ=-1)を保有する場合、2つの株式への投資構成比率によっては「リスク」が「ゼロ」になると説明していますが、これは「アンシステマティック・リスク」のことを表しています。

複数の株式に分散投資することにより、個別銘柄に起因する「アンシステマティック・リスク」を回避することはできたとしても、市場そのものに起因する「システマティック・リスク」を「ゼロ」にすることはできません。

リスクリターングラフ

(相関係数が「ρ=-1」の場合)

「システマティック・リスク」は「市場リスク」とも呼ばれ、「市場全体が影響を受けるリスク」であり「分散投資によって低減できないリスク」です。

- 市場全体が影響を受けるリスク

海外市場の変動、金利の上昇や下落、政府要人の発言、災害・テロの発生などにより、市場全体が影響を受けるリスクです。

- 分散投資によって低減できないリスク

複数の銘柄に分散投資をしても、市場全体が受ける影響を回避することはできないため、投資のリスクを低減することはできません。

したがって、分散投資によってもリスクをゼロにすることはできないため、選択肢の内容は不適切です。

答えは(イ)です。

コメント