今回は、「経済学・経済政策 ~R3-10 国際収支と為替変動(8)IS-LM-BP分析~」について説明します。

目次

経済学・経済政策 ~令和3年度一次試験問題一覧~

令和3年度の試験問題に関する解説は、以下のページを参照してください。

IS-LM-BP分析 -リンク-

本ブログにて「IS-LM-BP分析」について説明しているページを以下に示しますのでアクセスしてみてください。

- IS-LM-BP分析のまとめ

- R5-10-2 国際収支と為替変動(11)IS-LM-BP分析

- R2-11-1 国際収支と為替変動(2)BP曲線

- R2-11-2 国際収支と為替変動(3)IS-LM-BP分析

- H30-9 国際収支と為替変動(5)IS-LM-BP分析

- H27-10 国際収支と為替変動(6)IS-LM-BP分析

IS-LM-BP分析とは

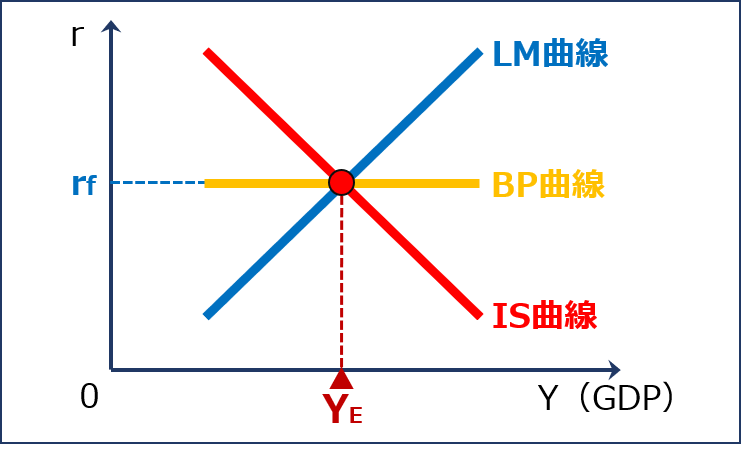

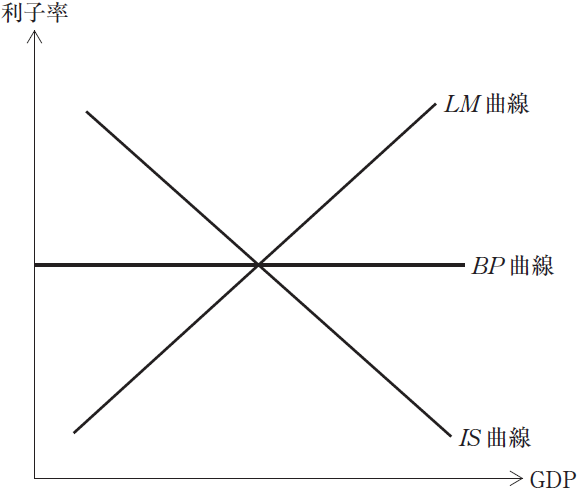

「IS-LM-BP曲線」とは、縦軸に「利子率(r)」を、横軸に「GDP(Y)」を取ったグラフにおいて「財市場」が均衡する点の組み合わせを表す「IS曲線」と「資本市場(貨幣市場)」が均衡する点の組み合わせを表す「LM曲線」と「国際収支」が均衡する点の組み合わせを表す「BP曲線」を同時に表現して、「財政政策」や「金融政策」による「財市場」への効果と「資本市場(貨幣市場)」への効果と「国際収支」への効果を同時に分析するグラフのことをいいます。

IS-LM-BP曲線(資本移動が完全に自由な場合)

BP曲線

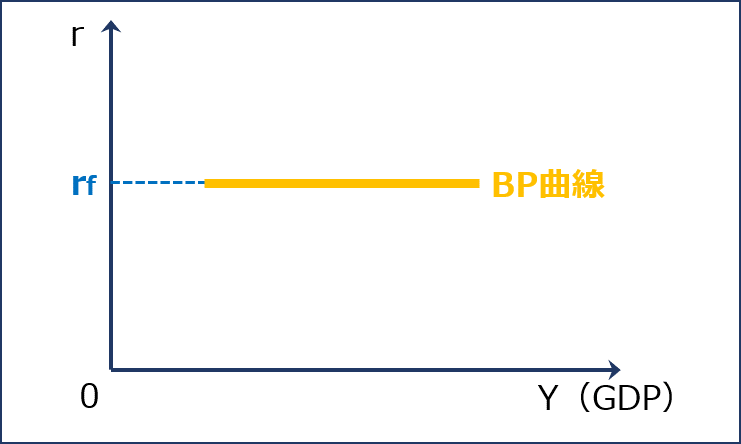

「BP曲線」とは、縦軸に「利子率(r)」を、横軸に「GDP(Y)」を取ったグラフにおいて「国際収支」が均衡する点の組み合わせを表す曲線のことをいいます。

「BP曲線」の形状は「資本移動」の有無により変化します。

- 資本移動が完全に自由な場合(水平)

- 資本移動がない場合(垂直)

- 資本移動が不完全な場合(右上がり)

「資本移動」とは、国際金融取引の総称のことをいいますが、ここでは「円買いドル売り(資本流入)」と「円売りドル買い(資本流出)」のことだと理解しておけばよいと思います。

なお、「BP曲線」の「BP」は「Balance of Payments(国際収支)」を表しています。

資本移動が完全に自由な場合

資本移動が完全に自由な場合、「GDP(Y)」に関係なく「国内利子率(r)」と「国際利子率(rf)」が同じになる点で「国際収支」が均衡するため「BP曲線」は水平の曲線として表されます。

例えば、資本移動が完全に自由な場合において「国内利子率(r)」の方が「国際利子率(rf)」よりも低ければ、利子率の低い「円」を売り、利子率の高い「ドル」を買います。これを「円売りドル買い(資本流出)」といいます。

このとき、国際市場の方が国内市場よりもはるかに大きいため「円売りドル買い(資本流出)」により「国内利子率(r)」が高くなっていきます。(「国際利子率(rf)」は低くなってきません)

「国内利子率(r)」が「国際利子率(rf)」よりも低い限り「円売りドル買い(資本流出)」が続き、最終的に「国内利子率(r)」が「国際利子率(rf)」と同じになった時点で「国際収支」が均衡して「円売りドル買い(資本流出)」が発生しなくなります。

BP曲線(資本移動が完全に自由な場合)

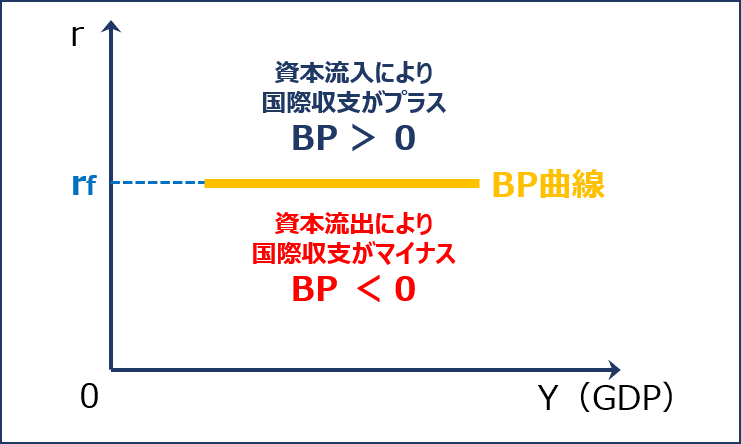

水平なBP曲線の上下の領域

「国内利子率(r)」が「国際利子率(rf)」よりも高い状況(BP曲線よりも上側の領域)では「円買いドル売り(資本流入)」が発生して「国際収支(資本収支)」がプラスとなるため「BP曲線」よりも上側の領域では「BP>0(黒字)」となっています。

逆に、「国内利子率(r)」が「国際利子率(rf)」よりも低い状況(BP曲線よりも下側の領域)では「円売りドル買い(資本流出)」が発生して「国際収支(資本収支)」がマイナスとなるため「BP曲線」よりも下側の領域では「BP<0(赤字)」となっています。

国際通貨制度

変動相場制

「変動相場制」とは「為替市場」における需要と供給により、為替レートが決定される通貨制度のことをいいます。

固定相場制

「固定相場制」とは「中央銀行(日本銀行)」が介入して為替レートを特定の水準に固定もしくは変動を極小幅に限定する通貨制度のことをいいます。

「為替市場」において円高に推移してしまいそうな場合は「中央銀行(日本銀行)」が「円売りドル買い」介入を実施して、円高にならないように為替レートを維持します。

「中央銀行(日本銀行)」が「円売りドル買い」介入を実施した結果、「資本市場(貨幣市場)において「ハイパワードマネー(H)」が増加して「貨幣供給量(M)」が増加します。

逆に、「為替市場」において円安に推移してしまいそうな場合は「中央銀行(日本銀行)」が「円買いドル売り」介入を実施して、円安にならないように為替レートを維持します。

「中央銀行(日本銀行)」が「円買いドル売り」介入を実施した結果、「資本市場(貨幣市場)において「ハイパワードマネー(H)」が減少して「貨幣供給量(M)」が減少します。

財政政策や金融政策の効果(資本移動が完全に自由な場合)

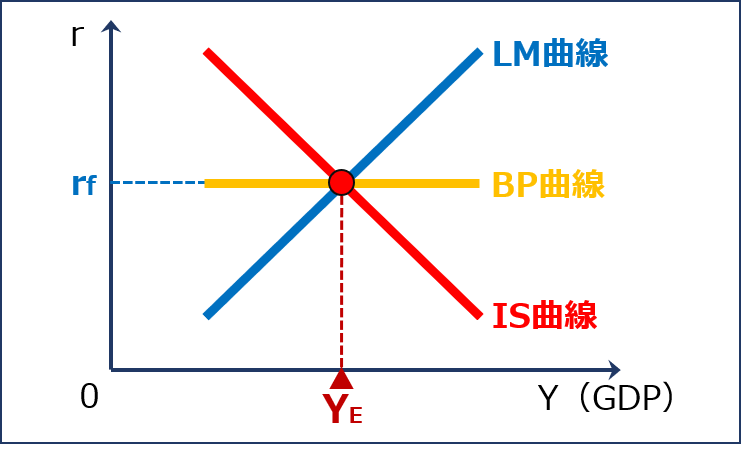

資本移動が完全に自由な場合、「GDP(Y)」に関係なく「国内利子率(r)」と「国際利子率(rf)」が同じになる点で「国際収支」が均衡するため「BP曲線」は水平の曲線として表されます。

IS-LM-BP曲線(資本移動が完全に自由な場合)

資本移動が完全に自由な場合、「変動相場制」と「固定相場制」で「財政政策」と「金融政策」の効果が完全に逆転することが特徴です。

| 変動相場制 | 固定相場制 | |

| 財政拡張政策 | 無効 | 極めて有効 |

| 金融緩和政策 | 極めて有効 | 無効 |

変動相場制の場合

「変動相場制」における「財政政策」と「金融政策」の効果を説明していきます。

特に、資本移動が完全に自由で「変動相場制」を採用している場合の「IS-LM-BP分析」のことを「マンデル=フレミング・モデル」といいます。

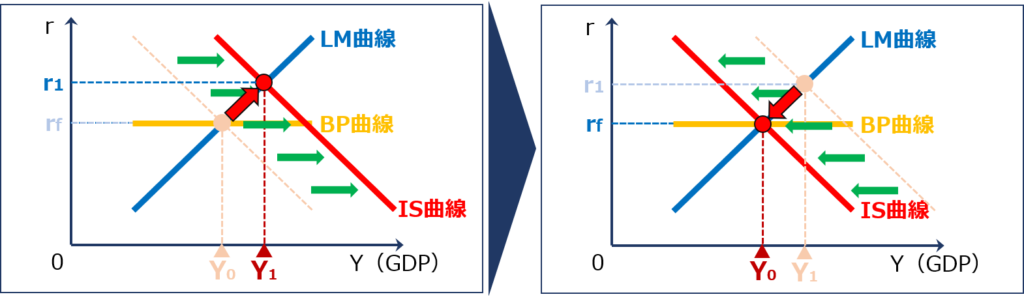

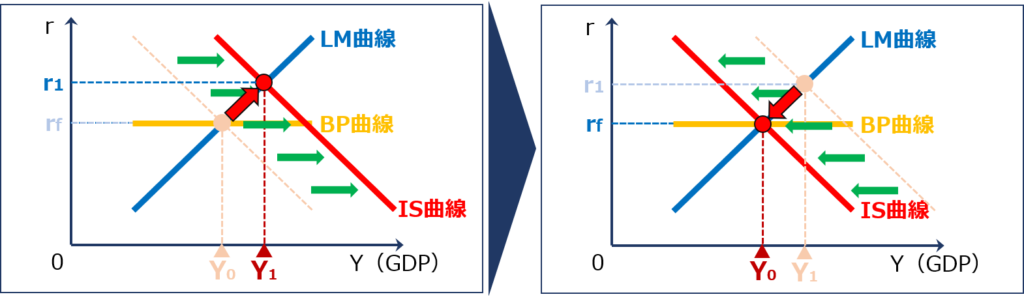

財政拡張政策

「変動相場制」における「財政拡張政策」は景気対策として無効となります。

| 変動相場制 | 固定相場制 | |

| 財政拡張政策 | 無効 | 極めて有効 |

| 金融緩和政策 | 極めて有効 | 無効 |

「財政拡張政策」を行った場合に「財市場/IS曲線」と「資本市場(貨幣市場)/LM曲線」が変化していく流れを以下に示します。

- 「財政拡張政策」により「IS曲線」が右方にシフトする

- 「国内利子率」が「国際利子率(rf)」よりも高くなるため「円買いドル売り(資本流入)」が発生する

- 「円買いドル売り(資本流入)」により「円高ドル安」となるため「輸出(EX)」が減少して「輸入(IM)」が増加する

- 「輸出(EX)」が減少して「輸入(IM)」が増加するため、「財市場」において「YD=C+I+G+EX-IM」で表される「総需要(YD)」が減少して「IS曲線」が左方にシフトする

- 「国内利子率」が「国際利子率(rf)」よりも高い限り「IS曲線」が左方にシフトし続けて「国内利子率」が「国際利子率(rf)」と同じになった時点で均衡する(最終的に「IS曲線」は元の位置まで戻ってしまう)

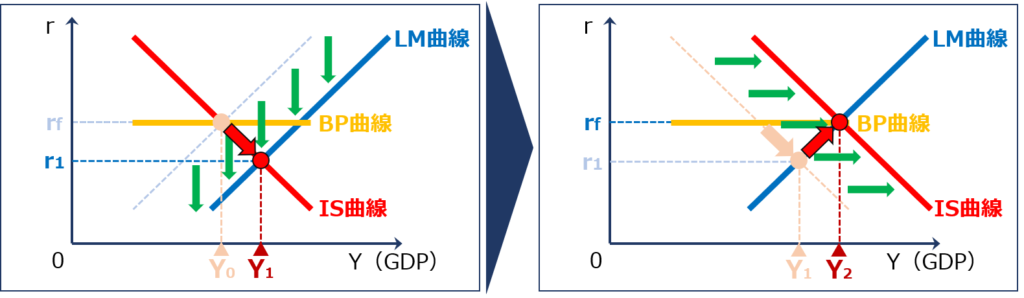

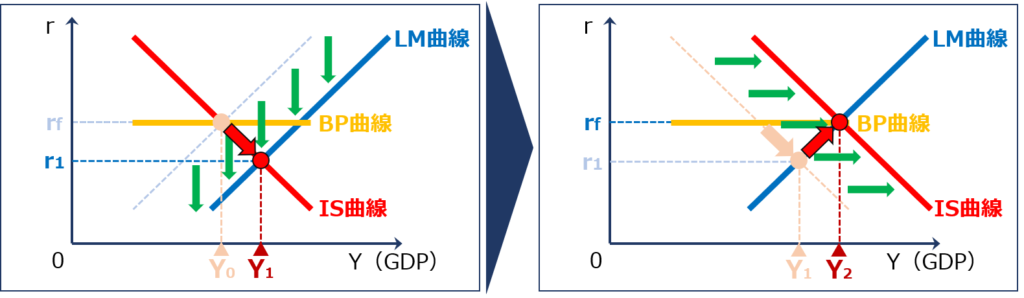

金融緩和政策

「変動相場制」における「金融緩和政策」は景気対策として極めて有効となります。

| 変動相場制 | 固定相場制 | |

| 財政拡張政策 | 無効 | 極めて有効 |

| 金融緩和政策 | 極めて有効 | 無効 |

「金融緩和政策」を行った場合に「財市場/IS曲線」と「資本市場(貨幣市場)/LM曲線」が変化していく流れを以下に示します。

- 「金融緩和政策」により「LM曲線」が下方(右方)にシフトする

- 「国内利子率」が「国際利子率(rf)」よりも低くなるため「円売りドル買い(資本流出)」が発生する

- 「円売りドル買い(資本流出)」により「円安ドル高」となるため「輸出(EX)」が増加して「輸入(IM)」が減少する

- 「輸出(EX)」が増加して「輸入(IM)」が減少するため、「財市場」において「YD=C+I+G+EX-IM」で表される「総需要(YD)」が増加して「IS曲線」が右方にシフトする

- 「国内利子率」が「国際利子率(rf)」よりも低い限り「IS曲線」が右方にシフトし続けて「国内利子率」が「国際利子率(rf)」と同じになった時点で均衡する

固定相場制の場合

「固定相場制」における「財政政策」と「金融政策」の効果を説明していきます。

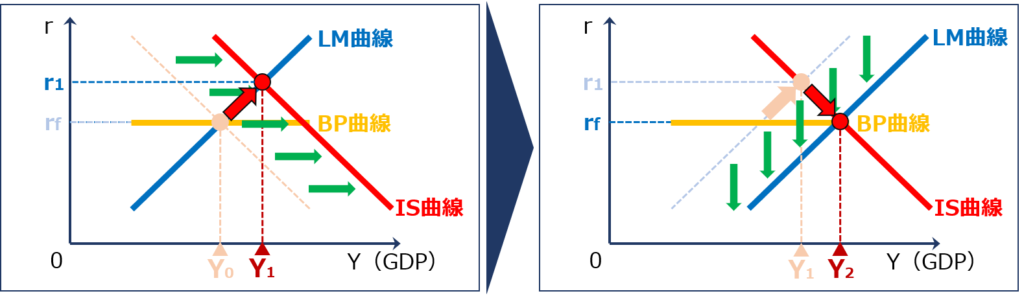

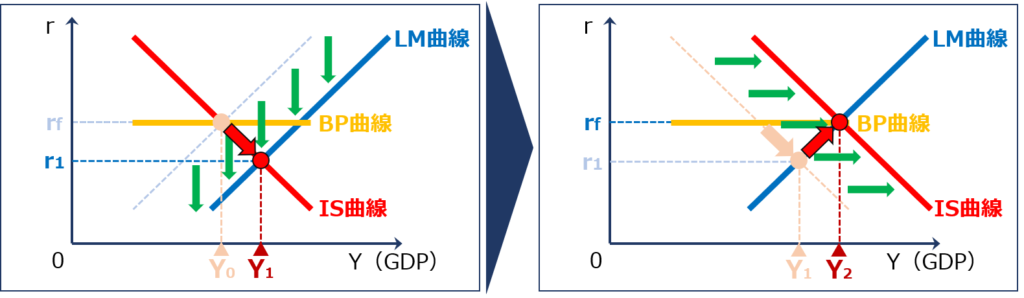

財政拡張政策

「固定相場制」における「財政拡張政策」は景気対策として極めて有効となります。

| 変動相場制 | 固定相場制 | |

| 財政拡張政策 | 無効 | 極めて有効 |

| 金融緩和政策 | 極めて有効 | 無効 |

「財政拡張政策」を行った場合に「財市場/IS曲線」と「資本市場(貨幣市場)/LM曲線」が変化していく流れを以下に示します。

- 「財政拡張政策」により「IS曲線」が右方にシフトする

- 「国内利子率」が「国際利子率(rf)」よりも高くなるため「円買いドル売り(資本流入)」が発生する

- 「中央銀行(日本銀行)」は為替相場を一定に保つため「円買いドル売り(資本流入)」により「円高ドル安」とならないよう「円売りドル買い」介入を行う

- 「中央銀行(日本銀行)」による「円売りドル買い」介入により「ハイパワードマネー(H)」が増加して「貨幣供給量(M)」が増加するため「LM曲線」が下方(見た目は右方)にシフトする

- 「国内利子率」が「国際利子率(rf)」よりも高い限り「中央銀行(日本銀行)」による「円売りドル買い」介入が続けられ「国内利子率」が「国際利子率(rf)」と同じになった時点で均衡する

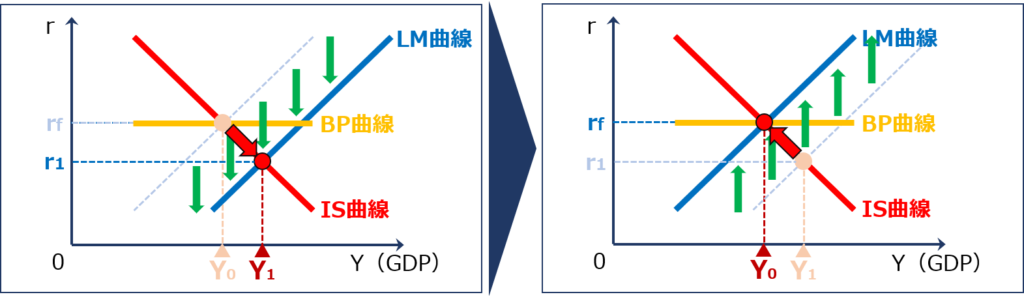

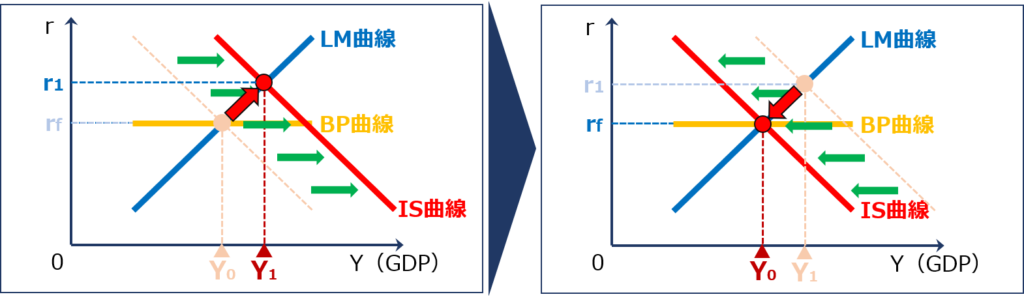

金融緩和政策

「固定相場制」における「金融緩和政策」は景気対策として無効となります。

| 変動相場制 | 固定相場制 | |

| 財政拡張政策 | 無効 | 極めて有効 |

| 金融緩和政策 | 極めて有効 | 無効 |

「金融緩和政策」を行った場合に「財市場/IS曲線」と「資本市場(貨幣市場)/LM曲線」が変化していく流れを以下に示します。

- 「金融緩和政策」により「LM曲線」が下方(右方)にシフトする

- 「国内利子率」が「国際利子率(rf)」よりも低くなるため「円売りドル買い(資本流出)」が発生する

- 「中央銀行(日本銀行)」は為替相場を一定に保つため「円売りドル買い(資本流出)」により「円安ドル高」とならないよう「円買いドル売り」介入を行う

- 「中央銀行(日本銀行)」による「円買いドル売り」介入により「ハイパワードマネー(H)」が減少して「貨幣供給量(M)」が減少するため「LM曲線」が上方(見た目は左方)にシフトする

- 「国内利子率」が「国際利子率(rf)」よりも低い限り「中央銀行(日本銀行)」による「円買いドル売り」介入が続けられ「国内利子率」が「国際利子率(rf)」と同じになった時点で均衡する(最終的に「LM曲線」は元の位置に戻ってしまう)

試験問題

それでは、実際の試験問題を解いてみます。

【令和3年度 第10問】

完全資本移動の場合のマンデル=フレミング・モデルについて考える。下図において、IS曲線は生産物市場の均衡、LM曲線は貨幣市場の均衡、BP曲線は国際収支の均衡を表す。この経済は小国であるとする。変動相場制のケースでの経済政策に関する記述として、最も適切な組み合わせを下記の解答群から選べ。

a 金融緩和政策は、資本が海外から自国に流入することにより、自国通貨高を生じさせる。

b 財政拡大政策は、資本が海外から自国に流入することにより、自国通貨高を生じさせる。

c 金融緩和政策は、輸出を増加させることを通じて、自国のGDPを増加させる効果を持つ。

d 財政拡大政策は、輸出を増加させることを通じて、自国のGDPを増加させる効果を持つ。

[解答群]

ア aとc

イ aとd

ウ bとc

エ bとd

中小企業診断協会Webサイト(https://www.j-smeca.jp/contents/010_c_/shikenmondai.html)

考え方と解答

マンデル=フレミング・モデルにおける「財政拡大政策」と「金融緩和政策」の効果に関する知識を問う問題です。

資本移動が完全に自由で「変動相場制」を採用している場合の「IS-LM-BP分析」のことを「マンデル=フレミング・モデル」といいます。

財政拡張政策の効果

マンデル=フレミング・モデルにおける「財政拡張政策」は景気対策として無効となります。

金融緩和政策の効果

マンデル=フレミング・モデルにおける「金融緩和政策」は景気対策として極めて有効となります。

(a) 不適切です。

「金融緩和政策」を行った場合に「財市場/IS曲線」と「資本市場(貨幣市場)/LM曲線」が変化していく流れ(途中まで)を以下に示します。

- 「金融緩和政策」により「LM曲線」が下方(右方)にシフトする

- 「国内利子率」が「国際利子率(rf)」よりも低くなるため「円売りドル買い(資本流出)」が発生する

- 「円売りドル買い(資本流出)」により「円安ドル高」となるため「輸出(EX)」が増加して「輸入(IM)」が減少する

したがって、金融緩和政策は、資本が海外から自国に流入することにより、自国通貨高を生じさせるのではなく、資本が自国から海外に流出することにより、自国通貨安を生じさせるため、選択肢の内容は不適切です。

(b) 適切です。

「財政拡張政策」を行った場合に「財市場/IS曲線」と「資本市場(貨幣市場)/LM曲線」が変化していく流れ(途中まで)を以下に示します。

- 「財政拡張政策」により「IS曲線」が右方にシフトする

- 「国内利子率」が「国際利子率(rf)」よりも高くなるため「円買いドル売り(資本流入)」が発生する

- 「円買いドル売り(資本流入)」により「円高ドル安」となるため「輸出(EX)」が減少して「輸入(IM)」が増加する

したがって、財政拡大政策は、資本が海外から自国に流入することにより、自国通貨高を生じさせるため、選択肢の内容は適切です。

(c) 適切です。

「金融緩和政策」を行った場合に「財市場/IS曲線」と「資本市場(貨幣市場)/LM曲線」が変化していく流れを以下に示します。

- 「金融緩和政策」により「LM曲線」が下方(右方)にシフトする

- 「国内利子率」が「国際利子率(rf)」よりも低くなるため「円売りドル買い(資本流出)」が発生する

- 「円売りドル買い(資本流出)」により「円安ドル高」となるため「輸出(EX)」が増加して「輸入(IM)」が減少する

- 「輸出(EX)」が増加して「輸入(IM)」が減少するため、「財市場」において「YD=C+I+G+EX-IM」で表される「総需要(YD)」が増加して「IS曲線」が右方にシフトする

- 「国内利子率」が「国際利子率(rf)」よりも低い限り「IS曲線」が右方にシフトし続けて「国内利子率」が「国際利子率(rf)」と同じになった時点で均衡する

したがって、金融緩和政策は、輸出を増加させることを通じて、自国のGDPを増加させる効果を持つため、選択肢の内容は適切です。

(d) 不適切です。

「財政拡張政策」を行った場合に「財市場/IS曲線」と「資本市場(貨幣市場)/LM曲線」が変化していく流れを以下に示します。

- 「財政拡張政策」により「IS曲線」が右方にシフトする

- 「国内利子率」が「国際利子率(rf)」よりも高くなるため「円買いドル売り(資本流入)」が発生する

- 「円買いドル売り(資本流入)」により「円高ドル安」となるため「輸出(EX)」が減少して「輸入(IM)」が増加する

- 「輸出(EX)」が減少して「輸入(IM)」が増加するため、「財市場」において「YD=C+I+G+EX-IM」で表される「総需要(YD)」が減少して「IS曲線」が左方にシフトする

- 「国内利子率」が「国際利子率(rf)」よりも高い限り「IS曲線」が左方にシフトし続けて「国内利子率」が「国際利子率(rf)」と同じになった時点で均衡する(最終的に「IS曲線」は元の位置まで戻ってしまう)

したがって、財政拡大政策は、輸出を増加させることを通じて、自国のGDPを増加させる効果を持つのではなく、輸出を減少させることを通じて、自国のGDPを増加させる効果が無くなるため、選択肢の内容は不適切です。

(b)と(c)に記述されている内容が適切であるため、答えは(ウ)です。

コメント