今回は、「デリバティブ取引(2)(デリバティブ取引の種類)」について説明します。

目次

デリバティブ取引

「デリバティブ取引」に関連する記事は、以下のページに整理しています。

デリバティブ取引とは

材料や商品や製品の輸入や輸出を行う企業においては、為替レートの変動に伴う「為替変動リスク」の対策として「デリバティブ取引」を活用します。

「デリバティブ取引」は、為替レートの変動による損失(為替変動リスク)を回避(ヘッジ)するための手段であり、代表的な方法として「為替予約」と「オプション取引」と「スワップ取引」があります。

輸入を行う企業は業績に悪い影響を与える「円安」になった時に備えて、輸出を行う企業は業績に悪い影響を与える「円高」になった時に備えて、「デリバティブ取引」でリスクヘッジを行います。

なお、中小企業診断士試験で出題される「デリバティブ取引」は、あくまで「為替変動リスク」による損失を回避するための手段であり、為替レートの変動により利益を得ることが目的ではありません。

為替変動により輸入業者と輸出業者が受ける影響の違い

海外企業と取引を行う企業は為替レートの変動による影響を受けますが、商品を輸入しているのか、それとも商品を輸出しているのかによって、受ける影響が変わってきます。

海外企業から商品を輸入している企業においては「円安」になると、輸入した商品の支払代金が増加してしまうため「不利」となります。

逆に、海外企業に商品を輸出している企業においては「円高」になると、輸出した商品の受取代金が減少してしまうため「不利」となります。

| 為替レート | ||

| 円高 | 円安 | |

| 輸入を行う企業 | 有利 | 不利 |

| 輸出を行う企業 | 不利 | 有利 |

輸入を行う企業の場合

海外企業から商品を購入して代金を支払う企業は「円安」となった場合に発生する「為替差損」を回避するため、デリバティブ取引でリスクヘッジを行います。

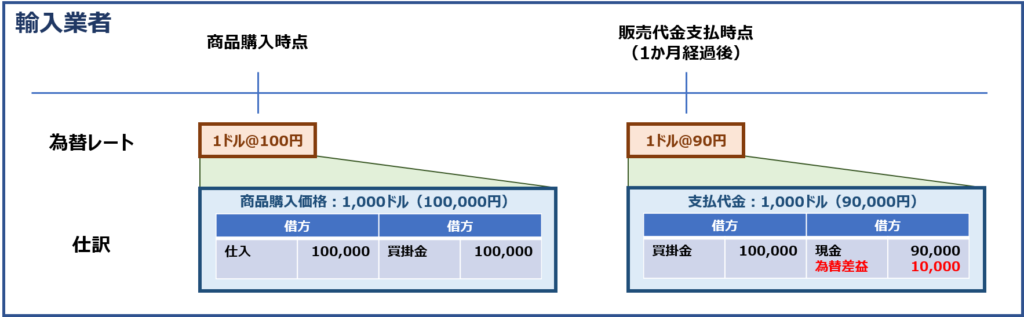

商品購入後に「円高」となった場合

為替レートが「1ドル=100円」の時点で、海外企業から「1,000ドル(100,000円)」の商品を購入したが、商品を受け取って代金を支払う時点の為替レートが「1ドル=90円」となっていた場合、海外企業に支払う金額は「1,000ドル(90,000円)」となるため、為替レートの変動により「10,000円」を得したことになります。(為替差益が発生)

商品購入後に「円安」となった場合

為替レートが「1ドル=100円」の時点で、海外企業から「1,000ドル(100,000円)」の商品を購入したが、商品を受け取って代金を支払う時点の為替レートが「1ドル=110円」となっていた場合、海外企業に支払う金額は「1,000ドル(110,000円)」となるため、為替レートの変動により「10,000円」を損したことになります。(為替差損が発生)

輸入を行う企業は、このように「円安」となった場合に発生する「為替差損」を回避するため、デリバティブ取引でリスクヘッジを行います。

輸出を行う企業の場合

海外企業に商品を販売して代金を受け取る企業は「円高」となった場合に発生する「為替差損」を回避するため、デリバティブ取引でリスクヘッジを行います。

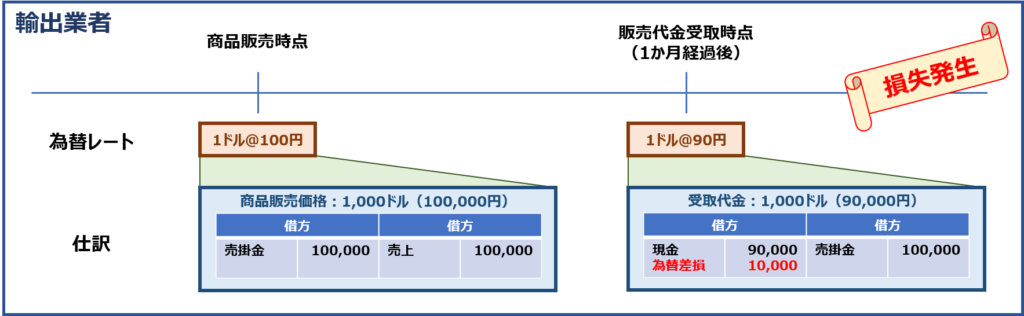

商品販売後に「円高」となった場合

為替レートが「1ドル=100円」の時点で、海外企業に「1,000ドル(100,000円)」の商品を販売したが、発送した商品が到着して代金を受け取る時点の為替レートが「1ドル=90円」となっていた場合、海外企業から受け取る金額は「1,000ドル(90,000円)」となるため、為替レートの変動により「10,000円」を損したことになります。(為替差損が発生)

輸出を行う企業は、このように「円高」となった場合に発生する「為替差損」を回避するため、デリバティブ取引でリスクヘッジを行います。

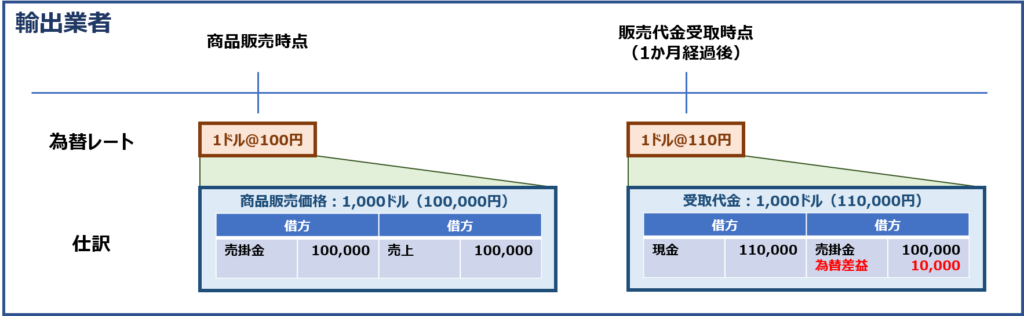

商品販売後に「円安」となった場合

為替レートが「1ドル=100円」の時点で、海外企業に「1,000ドル(100,000円)」の商品を販売したが、発送した商品が到着して代金を受け取る時点の為替レートが「1ドル=110円」となっていた場合、海外企業から受け取る金額は「1,000ドル(110,000円)」となるため、為替レートの変動により「10,000円」を得したことになります。(為替差益が発生)

デリバティブ取引の種類

「為替変動リスク」に対する「リスクヘッジ手段」として活用される「デリバティブ取引」には、以下2種類の方法があります。

- 為替予約

- オプション取引

為替予約

「為替予約」とは、ある将来の一定の期日を定めて、あらかじめ金融機関と取引の為替レートを決めておく取引です。

「為替予約」は、決済時点の金額を確定させるためリスクヘッジとして非常に有効な手段ですが、履行義務があるため、決済時点の為替レートが為替予約で取り決めた価格より利益を享受できるようになっていても、キャンセルすることができません。

オプション取引

「オプション取引」とは、ある将来の一定の期日(行使期日)または期日までの間(行使期間)に、外貨をある一定の価格(行使価格)で売買する権利を得るための取引です。

「オプション取引」は、行使期日または行使期間中に、実際の為替レートを確認しながら、利益を享受できるような為替レートになっていた場合は権利を行使して取引を行い、逆に損失を受けるような為替レートになっていた場合は権利を放棄して損失を回避することができる選択権を有していることが特徴です。

明日は、「デリバティブ取引(3)(為替予約)」について説明します。

コメント